Un portefeuille défensif est essentiel dans la construction d'un patrimoine pour diversifier et équilibrer les risques. Notre stratégie.

Après avoir rédigé plusieurs articles sur les investissements Actions (ETF SP500, PEA, PEA-PME, portefeuille suisse) nous allons aborder la stratégie d’investissement pour construire un portefeuille défensif dans une allocation patrimoniale. Nous allons vous proposer une approche alternative et innovante pour optimiser cette allocation.

Pour commencer, nous allons diviser le portefeuille défensif en deux catégories distinctes.

1- Allocation du cash et des liquidités à court terme.

Il s’agit ici de la gestion des réserves de sécurité et des différentes devises (EUR, USD, GBP…). Les supports traditionnels sont les comptes courants, livret A, livret développement durable, comptes sur livret. Nous verrons dans de prochains articles comment de nouvelles solutions permettent de faire fructifier ces liquidités. Notamment soit au travers de plateformes de trading crypto et / ou des monnaies tokenisées (ie. stablecoins).

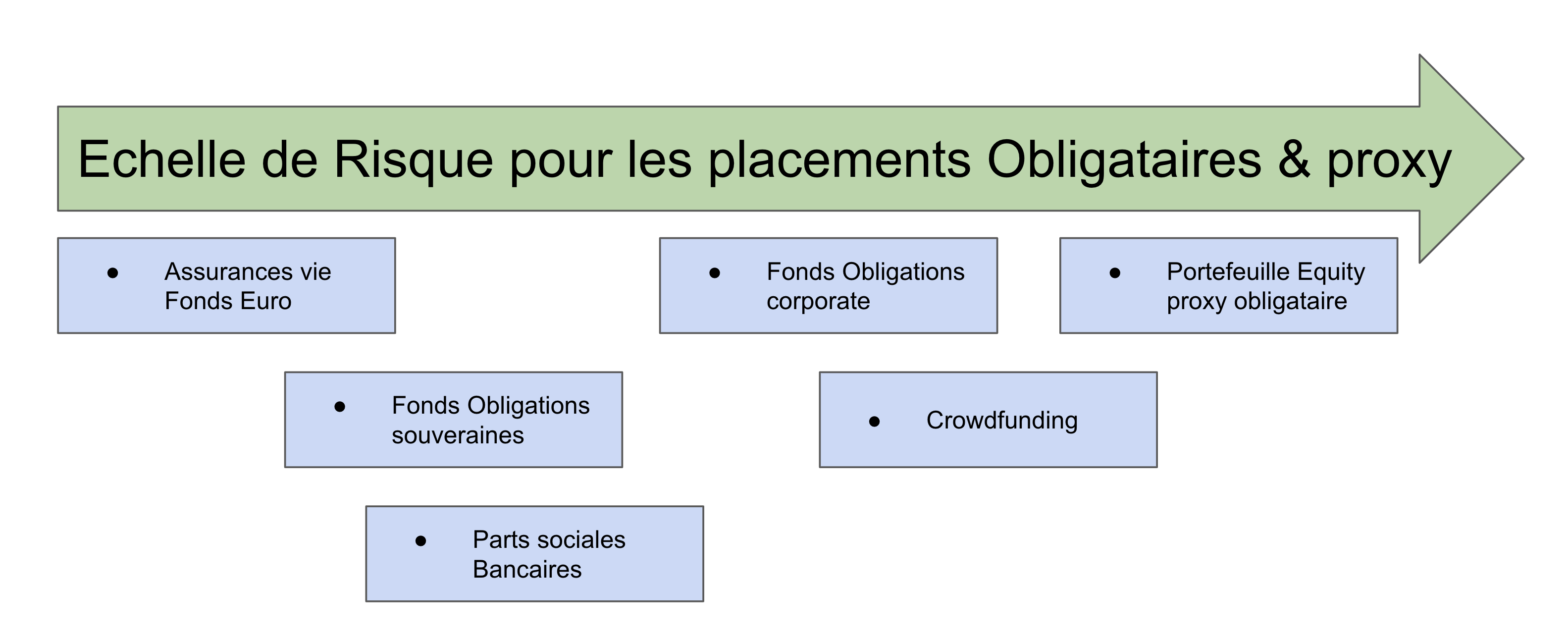

2 - Investissements obligataires ou proxy obligataires.

Cette catégorie plus large regroupe de nombreux supports d'investissement. Le plus connu en France est le fonds euro garanti souvent associé à l’assurance vie. Il existe également de nombreux autres instruments d’investissement en obligations tels que des fonds (Sicav, OPCVM) et ETF obligataires. Les obligations se divisent de la même façon en deux catégories : les obligations souveraines (emprunts d’Etats) ou bien les obligations corporate (emprunts d’entreprises). Les obligations souveraines de la grande majorité des pays développés étant en territoire négatif, nous considérerons de nouvelles alternatives telles que le crowdfunding mais aussi les stratégies de portefeuilles Equity proxy obligataires.

Pourquoi une allocation défensive dans un portefeuille?

L’ensemble de ces supports d'investissement se distinguent les uns des autres au travers de différents critères. Notamment les risques mais aussi la complexité de la mise en œuvre. Les stratégies d’investissement dépendent bien évidemment de votre appétence au risque, de votre patrimoine et de votre niveau de technicité et de compréhension.

Dans la gestion de votre patrimoine, il est important de distinguer les investissements considérés comme risqués et ceux considérés comme prudents. Il y a différents niveaux de risque pour tout investissement et il est important de bien les comprendre. Tout investissement quel qu’il soit comporte un risque. Une action pourra connaître des variations de cours importantes voire même ne plus rien valoir si la société vient à faire faillite. Un fonds euro porte inexorablement un risque juridique, un risque de contrepartie et le risque de voir votre capital rongé par l’inflation comme nous le voyons aujourd'hui. Même investir dans des pièces d'or n’est pas exempt de risque. Vous pouvez vous les faire voler, les perdre, acheter des contrefaçons…

Le risque zéro n’existe pas. Le plus grand risque à mes yeux est l’inflation. Cette inflation réduit année après année votre pouvoir d'achat si votre patrimoine n'est pas judicieusement investi.

L’allocation défensive de votre portefeuille d’investissement est là pour équilibrer le risque de votre patrimoine.

C'est-à-dire en cas de krach sur les marchés actions, immobilier, bitcoin ou autres actifs risqués, votre allocation défensive doit contrebalancer une partie des pertes latentes sur vos actifs risqués. C’est en quelque sorte une béquille émotionnelle pour vous aider à traverser les périodes de fortes volatilités tout en délivrant un rendement minimum.

Gestions des liquidités versus investissements obligataires dans un portefeuille défensif

La gestion de vos liquidités court terme (1) (comptes courants, livret A, compte sur livret, comptes en devises…) doit être gérée différemment de vos investissements obligataires (2). Nous conseillons de disposer d’une épargne (dite de sécurité) disponible immédiatement représentant de 3 à 6 mois de dépenses courantes. Il s’agit d’une épargne de précaution.

L’allocation de votre portefeuille défensif au-delà de ce fonds de sécurité doit ensuite être investi dans une allocation obligataire ou proxy obligataire. Une allocation de 25% en liquidités court terme (1) me semble être un maximum pour un portefeuille défensif. Les 75% restants devant être alloués en investissements obligataires ou proxy obligataires (2).

Une stratégie d’allocation par devises

L’allocation et la diversification du portefeuille défensif doivent se faire selon plusieurs dimensions. La première est celle énoncée précédemment, c'est-à-dire selon le risque et la duration de l’investissement. L’autre étant les devises dans lesquelles vous souhaitez vous exposer. En tant que résident dans la zone euro et a fortiori français, nous avons tendance à raisonner uniquement en euro. Or aujourd’hui si vous souhaitez réellement diversifier vos risques, il est impératif de diversifier votre exposition en devise. Chaque devise offre une fonction d’utilité bien spécifique. Pour n’en citer que quelques-unes ci-dessous :

- Le franc suisse (CHF) et le Yen japonais (JPY) sont traditionnellement des monnaies fortes qui ont tendance à s’apprécier lors de crises. Dans un portefeuille, elles servent à renforcer la résilience de par leur caractéristique anti-fragile.

- Le dollar américain (USD) est et reste la devise de référence dans le monde. Il s’agit de la devise la plus liquide et la plus échangée.

- Le Yuan chinois (CNY) fait de plus en plus son entrée dans les patrimoines. Les obligations souveraines chinoises ont l’avantage d’offrir des rendements largement positifs par rapport aux autres économies développées. De plus, le Yuan est considéré comme sous-évalué par rapport au dollar et à l’euro notamment.

- Les devises nordiques européennes telles que les couronnes danoises (DKK), suédoises (SEK) ou norvégiennes (NOK) offrent une diversification tout en restant au sein de l’Europe.

- La livre sterling (GBP) offre des perspectives très intéressantes notamment par rapport à l’euro. L’indépendance vis-à-vis de l’Europe peut s’avérer un très grand avantage sur le long terme.

Nous pourrions continuer cette liste. Mais l’intérêt est de comprendre que chaque monnaie présente un triptyque rendement / risque / opportunité qui permet de répondre à toutes les problématiques d’allocation de portefeuille.

Un large éventail de produits et placements pour un portefeuille défensif

Nous disposons de nombreuses options (classiques et alternatives) pour constituer nos portefeuilles défensifs. L’idée que nous poursuivons est de fournir un outil simple d’utilisation pouvant vous offrir un portefeuille optimisé avec des frais minimums. Comme à notre habitude sur ce site, nous analyserons chaque option avec une approche indépendante et mathématique.

Les différentes options d'investissements pour un portefeuille défensif

1- Cash & Liquidités

Épargne reglementée

Il s’agit des livrets d’épargne classiques ainsi que tous les comptes courants ou assimilés. Cette épargne est très liquide et est notamment utilisée pour constituer l’épargne de précaution (3 à 6 mois de salaire). Les rendements servis sont très faibles pour ne pas dire nuls. Les rendements ajustés de l’inflation de ces différents placements sont tous négatifs.

- Livret A

- Livret développement durable

- PEL / CEL

- Comptes courants

- Comptes sur livret

- Livret jeune

- Livret d’épargne populaire

- Livret B

Placements court terme sur plateformes crypto

Ces nouvelles possibilités alternatives offertes par le monde des crypto-monnaies offrent des rendements beaucoup plus intéressants que l’épargne réglementée. Cette alternative porte surtout sur les liquidités en USD. Il est possible d’obtenir des rendements de 10% environ avec des profils de risques certes plus importants mais relativement maîtrisés. La principale raison qui permet d’expliquer ces rendements importants est le fait que l’USD reste une ressource rare dans l’univers crypto. D’où une rémunération (prime) importante. Les maturités pour ces placements sont généralement de quelques jours.

- Prêt de liquidités en devises fiduciaires (USD, EUR…) directement sur les plateformes crypto.

- Prêt de liquidités en stablecoins (devises fiduciaires tokenisées telles que Tether USD ou USD Coin par exemple) directement sur les plateformes crypto.

Produits d'investissements Cash & Liquidités et échelle de risque

2- Investissements obligataires ou proxy obligataires

Le deuxième pilier du portefeuille défensif va s’orienter vers des produits à horizons d’investissement plus importants. La liquidité de ces produits sera de facto moindre que celle des investissements du premier pilier. Le risque associé sera néanmoins très mesuré et pourra être ajusté selon le profil de risque de chacun. Les instruments et produits à notre disposition dans la construction de ce portefeuille sont multiples.

Obligations en direct

Sauf cas très particulier, nous ne recommandons pas l’investissement dans des obligations en direct. Plusieurs raisons à cela. Tout d'abord le montant minimum d’investissement est souvent très important (100k EUR par obligation). Cela complique la diversification. Ensuite, la liquidité des obligations sur le marché secondaire est très faible.

Fonds Euro

Ces fonds très connus des investisseurs français sont souvent liés aux assurances vies. A noter que ces fonds euros peuvent également être investis dans d’autres enveloppes (le PER par exemple). La caractéristique principale de ces fonds euros est la caractéristique de capital garanti. Les gérants de ces fonds euros investissent principalement en obligations souveraines européennes, mais aussi obligations de grosses entreprises émises en euro ou encore immobilier et infrastructures. Les français étant tellement averses au risque que les assureurs vies en ont fait leur produit phare.

Nous vous démontrerons qu’investir dans une assurance vie aujourd’hui n’a absolument aucun intérêt pour la grande majorité des gens sauf pour des cas très particuliers. De façon assez contre-intuitive vous verrez également pourquoi le fonds euro reste pour l’assurance vie la meilleure option et que vous n’avez presque jamais intérêt à investir dans les supports en unités de compte en assurance vie mais surtout à privilégier le CTO pour tout ce qui n’est pas fonds euro (supports actions par exemple). Cela devient très compliqué aujourd’hui car les assureurs vies vous imposent généralement d’investir un montant minimum en UC.

ETF Obligataires

Ces instruments sont très intéressants pour l’investisseur souhaitant gérer son portefeuille défensif. Ils bénéficient généralement de frais de gestion faibles, d’une cotation en continue et d’une liquidité importante pour les plus gros ETF. Attention cependant avant de vous ruer sur les ETF obligataires. Ces instruments sont très complexes et très techniques. Beaucoup plus que les ETF actions. De la même façon que nous avions abordé les ETF Actions avec un angle relativement poussé pour de la vulgarisation, nous ferons de même avec les ETF obligataires. Nous expliquerons en détail les différentes techniques de réplication (physical, synthetic, stratified sampling).

SICAV Obligataires

S’il n’est pas possible de trouver notre bonheur dans le panel d’ETF obligataire existant alors nous pourrons nous rabattre sur certaines sicav/opcvm obligataires. La principale difficulté étant l’accès aux données des différentes Sicav et surtout les frais de gestion (et frais d’entrée) qui très souvent sont rédhibitoires. Là encore, il n’est pas simple de trouver la perle rare pertinente parmi la myriade de fonds existants.

Crowdfunding

Les plateformes proposant ces solutions d’investissement se sont multipliées ces dernières années. Elles sont beaucoup utilisées pour des projets immobiliers pour lever de la dette mezzanine (ou subordonnée). Avec une stratégie de diversification et de sélection des projets pertinents, c’est une solution d’investissement idéale pour placer des liquidités sur du court ou moyen terme (24 mois max).

Portefeuilles proxy devises

Cette solution d’investissement alternative que nous avons proposée notamment pour se construire une exposition sur le franc suisse (CHF) offre l’avantage d’être innovante et de répondre aux problématiques actuelles que pose la théorie moderne du portefeuille. A savoir la gestion d’un portefeuille entre une allocation obligataire et action. Car, cela devient effectivement compliqué lorsque la devise considérée présente des taux négatifs (comme le CHF). De plus, cette approche peut s'adapter à d’autres devises telles que les devises non déliverables (KRW, TWD par exemple). Cette stratégie d’investissement présente cependant un risque et une volatilité plus importante que les autres options. Mais aussi une espérance de rendement plus forte.

Produits d'investissements obligataires et échelle de risque

L’objectif étant de choisir les meilleurs supports pour chaque catégorie et limiter les frais au maximum avec une fiscalité optimale.

Articles à paraître prochainement sur ces sujets

Investir dans les obligations souveraines chinoises - Les différentes options possibles. Les obligations chinoises sont régulièrement citées comme alternative aux obligations souveraines de nombreux pays. Nous verrons que le choix n’est pas simple du tout.

- Fonctionnement des ETF obligataires

- Fausses croyances et crépuscule de l’assurance vie. Vous comprendrez pourquoi dans la grande majorité des cas l’assurance vie ne sert à rien et est très souvent une mauvaise solution patrimoniale.

- Placements court terme sur plateformes crypto

- Crowdfunding