Faut-il Investir en SCPI? - Notre analyse indépendante et simulations complètes. Pourquoi investir sans crédit sur des SCPI internationales.

L’investissement dans les SCPI (Sociétés civiles de Placement Immobilier) semble être un des placements préférés des français. J’ai moi-même dans le passé investi sur certaines SCPI de rendement. Avec le recul je considère que ce n’était pas un bon choix d’investissement. Cet article va vous permettre de comprendre pourquoi. Les SCPI sont à mon sens un investissement mal compris dont le rendement NET réel est très loin des rendements communément annoncés. Vous pourrez si vous le souhaitez recevoir notre simulateur de rendement de SCPI pour calculer le rendement net selon votre situation. Il ne s'agit pas d'un article générique sur les SCPI, il en existe déjà un grand nombre sur internet. L’objectif est ici d’aller plus loin dans la réflexion et l’analyse de ce placement. Explications et démonstrations pour savoir si vous devez ou non investir dans les SCPI.

Investir dans les SCPI

Les SCPI sont communément appelé “pierre papier”. Nous connaissons tous l’amour des français pour la pierre et je pense que c’est une des raisons qui explique leur succès. L’autre raison du succès des SCPI réside dans les rendements proche de 5% qui sont généralement présentés mais aussi dans le marketing. Cependant la réalité est comme nous allons le voir très loin de ces rendements.

Il existe différentes catégories de SCPI :

- Les SCPI de rendement,

- les SCPI de plus-value,

- et les SCPI fiscales.

Dans cet article nous étudierons uniquement les SCPI de rendement qui représentent la très grande majorité des SCPI. Je considère que les SCPI fiscales sont du vol et de l’arnaque pure et simple et ne méritent pas plus de considération que ces quelques lignes. Pour ceux qui seraient quand même curieux de savoir ce qui pourrait arriver à leur argent dans ces SCPI fiscales vous pouvez lire cet article du Figaro.

Maintenant, revenons aux SCPI de rendement. L’idée ici n’est pas d’en expliquer le fonctionnement mais plutôt de savoir s’il est pertinent ou non d’investir dans ces SCPI.

Les parts de SCPI, un placement qui sous-performe le marché immobilier

Investir dans une SCPI vous expose au marché immobilier de manière indirecte. J’ai donc souhaité savoir comment les SCPI en général performent par rapport à leur marché immobilier sous-jacent.

Petit rappel, les frais relatifs au SCPI se décomposent sous la forme de frais de souscription et de frais de gestion. Les SCPI étant des produits d’investissement réglementés par l’AMF, ils ont donc un devoir de transparence auprès des détenteurs de parts et surtout en ce qui concerne les frais.

Méthodologie comparative des SCPI de rendement pour l'appréciation des parts

En suivant sur le lien, vous aurez accès gratuitement à notre modèle comparatif de SCPI et les différentes données utilisées. Les informations relatives à ce paragraphe sont dans l'onglet "Analyse SCPI".

Ceci étant dit, poursuivons notre analyse. Pour cette démonstration, j’ai sélectionné toutes les SCPI dont la capitalisation boursière est supérieure à 1 milliard. Cet échantillon représente approximativement les deux tiers du marché des SCPI en termes de capitalisation. Le patrimoine immobilier est réparti géographiquement entre Paris, l'Ile de France, la Province et l’étranger. J’ai utilisé les données mises à disposition sur le site Primaliance. Les données pour chaque SCPI se présentent de la façon suivante:

Exemple de répartition géographique du patrimoine d'une SCPI (source Primaliance)

J’ai donc extrait la répartition géographique de chaque SCPI. Puis, j’ai calculé la performance moyenne du parc immobilier sous-jacent de chaque SCPI en fonction de la localisation du parc immobilier. J’ai utilisé les informations du site MeilleursAgents pour rassembler les données de prix. Les hypothèses suivantes ont également été faites dans la simulation :

- L’évolution des prix des 50 grandes villes a été choisie comme proxy pour les prix de la Province. Les gestionnaires de SCPI choisissent généralement d’investir dans des projets dans des grandes villes.

- L’évolution des prix en France a été choisie comme proxy pour les investissements à l’étranger. En effet, les investissements à l’étranger se font exclusivement en Europe et l’évolution des prix de l’immobilier en France est dans la moyenne européenne.

Il est à noter que ces hypothèses sont plutôt conservatrices. Voilà ci-dessous les résultats obtenus sur des durées respectives de 5 ans et 10 ans.

Performance parts SCPI 5 ans

Performance parts SCPI sur 10 ans

La performance des parts de SCPI est très inférieure à celle de leurs marchés immobiliers sous-jacents.

Résultats comparatifs des SCPI selon l'appréciation des parts

La première observation qui peut être faite est que les SCPI ont tendance à sous-performer fortement leur marché immobilier de référence. Cette sous-performance est de 2,50% par an sur les 5 dernières années et de 0.77% sur les 10 dernières années. Seulement 3 SCPI (Rivoli Avenir Patrimoine, Elysées Pierre et Fructipierre) surperforment leur marché de référence.

Cette sous-performance me paraît énorme car cela vient s’ajouter aux autres frais mentionnés précédemment.

Analyse et Explications des résultats

Plusieurs explications peuvent être apportées :

- Les prix utilisés pour calculer le marché de référence correspondent au marché résidentiel. Les SCPI sont principalement investies dans l’immobilier de bureaux, commerces ou résidence de santé. Cette catégorie d’immobilier sousperforme peut-être l’immobilier résidentiel.

- L’AMF autorise les SCPI à appliquer un prix de souscription dont la valeur oscille à plus ou moins 10% par rapport à la valeur de reconstitution. Les gestionnaires de SCPI peuvent ainsi décider de maintenir un prix de décote de la valeur de leur part pour attirer de nouveaux clients et retenir ceux qui souhaiteraient sortir. En effet, en tant qu’investisseur, on préfère acheter des placements qui décotent et vendre ceux qui surcote. Ne jamais oublier que l’objectif premier d’un gestionnaire d’actifs est de faire grossir son AUM (Asset Under Management - Actifs Sous Gestion) pour augmenter l’assiette sur laquelle il prélève des frais.

Pour pousser l’analyse encore plus loin il faudrait suivre également l’évolution du prix des valeurs de réalisation et de reconstitution de chaque part. Cependant, la conclusion pour un investisseur ne change pas. Sur les 10 dernières années, l’appréciation des SCPI est en moyenne très inférieure à une exposition en direct à de l’immobilier résidentiel.

Sur le long terme, les SCPI se retrouvent prisent en étau entre les taux bas qui réduisent les rendements et leurs structures de coût qui augmentent. La conséquence étant de moins en moins de rendement pour l’investisseur final.

Lorsque l’on constate une telle sous-performance dans un marché haussier il est aussi légitime de se poser la question de ce qu’il se passerait en cas de retournement de marché.

La fiscalité des SCPI est très pénalisante

Les revenus perçus des SCPI entrent dans la catégorie des revenus fonciers. Ils ne sont donc pas éligibles au PFU (Prélèvement Forfaitaire Unique) de 30%. Vos loyers de SCPI seront donc taxés à votre TMI (Taux Marginal d’imposition). L’imposition ne s'arrête pas là. Vous serez également redevables des prélèvements sociaux sur ces revenus. L’imposition totale sur les revenus de vos SCPI sera donc votre TMI plus les prélèvements sociaux (17,20% au moment où cet article est rédigé). Pour un foyer dont le TMI est de 30% c’est presque la moitié des revenus qui partent dans les impôts.

Les modélisation ci-dessous sont disponible dans le simulateur SCPI.

Il existe deux options possibles pour déclarer vos revenus de SCPI:

- le microfoncier

- le régime réel.

Régime du microfoncier

Ce régime vous permet de bénéficier d’un abattement de 30% sur les loyers perçus. Deux conditions sont nécessaires pour pouvoir bénéficier de ce régime fiscal :

- Vos revenus fonciers bruts sont inférieurs à 15000 euros

- Vous percevez d’autres revenus fonciers provenant de biens détenus en direct.

Régime réel

La déclaration au réel de vos loyers de SCPI vous permet de pouvoir déduire de ces revenus les intérêts éventuels d’un prêt que vous auriez souscrit pour financer l’achat de vos SCPI. Le problème du régime réel avec les SCPI est qu’il n’y a pas grand chose à déduire de vos revenus hormis les intérêts d’emprunt. Avec des taux d’emprunt de l’ordre de 1%, les frais déductibles sont faibles. Le régime du Microfoncier est donc préférable si cela est possible. Une autre solution serait d’utiliser des charges déductibles d’autres investissements immobiliers en direct déclarés dans la catégorie des revenus fonciers. Cette possibilité est difficilement tenable dans le temps cependant.

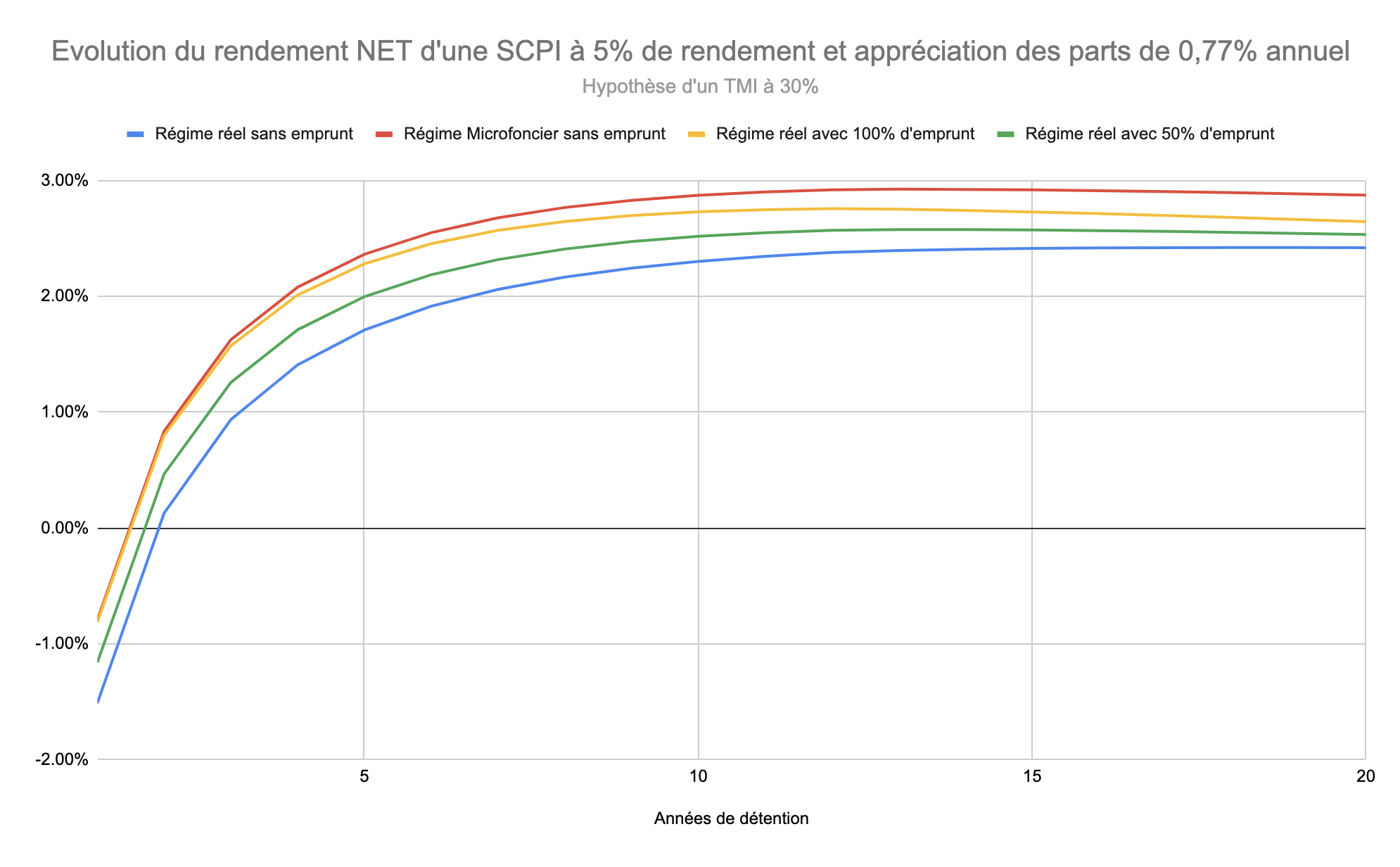

Voici un exemple comparatif des rendements selon les différents régimes d’imposition pour un TMI de 30%.

Impôt sur les plus-values immobilières

L’imposition ne s’arrête pas là. En plus des impôts sur vos revenus fonciers, vous serez redevables de l’impôt sur les plus-values immobilière au même titre qu’un investissement locatif en direct. Vous bénéficiez cependant des mêmes conditions d'exonération pour durée de détention. Soit une exonération totale des plus-value au bout de 30 ans (si rien ne change d’ici là, ce qui m’étonnerait fortement).

L’impôt sur la fortune immobilière (IFI)

Enfin, pour les les personnes imposables à l’IFI, les SCPI viendront s’ajouter à votre patrimoine immobilier et augmenteront ainsi l’assiette d’imposition. Vous pouvez utiliser notre simulateur de rendement SCPI pour modifier les paramètres et voir ainsi l’impact de l’IFI sur la rentabilité de l’investissement. Il n’est pas clairement optimal d’investir dans des SCPI lorsque l’on est imposable à l’IFI. La diversification sur d’autres classes d’actifs est à privilégier.

Simulation du rendement net d’une SCPI selon le TMI

Vous pouvez donc constater que la fiscalité des SCPI peut être relativement importante. Le principal vecteur étant l’imposition des loyers. Le graphique ci-dessous vous montre l’évolution du rendement d’un investissement dans les SCPI selon votre tranche d’imposition. Pour cette simulation, on suppose que les parts de SCPI sont achetées sans emprunt et sont imposées sous le régime du Microfoncier. On fait également l’hypothèse qu’il n’y a pas d’appréciation des parts de SCPI et que le rendement brut est stable à 5% par an.

NB: Pour faciliter la lecture des graphiques et obtenir une échelle plus adaptée, la prhttps://ploovers.com/simulationscpiemière année a été enlevée.

Les rendements nets convergent grossièrement après plusieurs années de détention entre 2% et 3%.

Investir en SCPI avec un crédit immobilier, une fausse bonne idée?

Afin d’augmenter le rendement de l’investissement dans les SCPI, certains investisseurs ont recours à un emprunt immobilier pour financer l’achat des parts. Cela permet de déduire les intérêts d’emprunt dans le régime réel de déclaration des revenus fonciers.

Déterminer les paramètres d’autofinancement

Idéalement si vous vous lancez dans un projet d’investissement en SCPI à crédit, il est préférable qu’il soit autofinancé. C'est-à-dire que le montant de vos loyers nets couvre les mensualités de remboursement du crédit. Vous pouvez utiliser notre simulateur pour trouver le jeu de paramètres qui convient à votre situation.

Nous allons vous présenter ci-dessous les résultats d’une simulation pour un couple dont le TMI est de 30% investissant dans des SCPI ayant un rendement brut de 5% et s'appréciant de 0.77% par an. Les taux d’emprunt pour acheter et financer l’achat de SCPI sont généralement supérieurs aux taux standards de l’ordre de 0,3%. Nous utiliserons les taux MeilleursAgents ci-dessous pour notre simulation majorés de 0,3%. Cette majoration permet de prendre en compte l’assurance emprunteur. Nous allons ainsi comparer les rendements entre une simulation sans emprunt (référence) et un financement sur 10, 15, 20 et 25 ans avec un ajustement de l’apport pour permettre un autofinancement pour chacun des cas.

Analyse des rendements de SCPI achetées à crédit

Voici les résultats obtenus :

ATTENTION LE RENDEMENT NET D'UN INVESTISSEMENT N'EST PAS COMPARABLE AU TRI (TAUX DE RENDEMENT INTERNE) !

Les rendements présentés sur ce graphique correspondent aux rendements nets de l'investissement en SCPI pour un achat à crédit. Il ne s'agit pas du TRI (Taux de Rendement Interne). Pour obtenir le TRI de l'investissement en prenant en compte l'achat à crédit des parts, il suffirait de multiplier les rendements ainsi calculés par le levier indiqué dans le tableau ci-dessus.

Il est fondamental de bien comprendre la différence. En effet de nombreux sites de ventes de SCPI mettent en avant ce TRI pour justifier un investissement à crédit dans les SCPI en mettant en avant un TRI important. Le problème, c'est que c'est une erreur de raisonner ainsi. Vous comparez des rendements qui ne sont pas homogènes entre eux. La gain de rendement obtenu par le crédit provient de la possibilité de déduire les intérêts d'emprunt des revenus fonciers. Cet impact est très faible sur le rendement final.

Comme vous pouvez le constater, l’utilisation du levier n’apporte que peu de rendement supplémentaire. De plus, l'apport en capital doit être relativement conséquent pour permettre un autofinancement. Les démonstrations réalisées dans l’article "Faut-il acheter ou louer sa résidence principale" montrent également qu’il n’est pas pertinent d’utiliser sa capacité d’emprunt pour des rendements nets aussi faibles. De plus, ces faibles rendements ne sont même pas compensés par une appréciation intéressante des parts comme nous l’avons précédemment vu. Votre capacité d’endettement est une ressource précieuse qui doit être utilisée de façon judicieuse. Le financement de SCPI à crédit n'apparaît pas à mon sens à son utilisation la plus optimale.

Période de carence lors de l’achat de parts de SCPI

Il est à noter qu’il existe généralement une période de carence lorsque vous souscrivez à de nouvelles parts de SCPI. Cette période de carence est d’environ 6 mois mais peut varier selon les SCPI. Il ne faut pas oublier de prendre en considération ce délai pendant lequel vous ne percevrez pas de loyer. Cette période correspond au temps nécessaire au gestionnaire de la SCPI pour investir les fonds.

Si vous achetez vos parts de SCPI sur le marché secondaire vous n’aurez pas de délai de carence pour commencer à percevoir vos loyers.

Le cas particulier des SCPI investies à l’étranger: une alternative potentielle?

Ces dernières années, les SCPI investies à l’étranger ont connu un véritable succès. Je pense notamment aux SCPI Corum qui se sont démarquées des autres SCPI par des rendements affichés supérieurs au marché. Mais attention ces rendements affichés sont à prendre avec précaution. Ils n'intègrent pas la fiscalité prélevée à l'étranger (environ 20%). La communication de Corum ainsi que leur méthodes de ventes ont été fortement critiquées et pointées du doigt. Cela leur a valu une amende de l'AMF. Redoublez donc de vigilance si vous souhaitez investir dans leurs supports.

SCPI Internationales : Une fiscalité intéressante si vous êtes fortement imposé

Une des raisons de ce succès est que les revenus fonciers de source étrangère ne sont pas soumis aux prélèvements sociaux de 17,2%. Ces revenus fonciers sont imposés à l’étranger au titre de l’impôt sur les sociétés (environ 20%). La SCPI paye ses impôts directement aux autorités fiscales de chaque pays dans lesquels elle exploite des immeubles. Vous percevez en tant que résident français un loyer net de frais et d’impôt étranger. Les revenus que vous percevez ont donc déjà été soumis à l’imposition étrangère.

La France a signé des conventions de non-double imposition avec la majorité des pays. C’est d’ailleurs une des niches fiscales les plus intéressantes qui existe. Les revenus fonciers étrangers sont généralement imposés dans le pays dans lequel se trouvent les actifs immobiliers.

La fiscalité française sur ces revenus étrangers sera ainsi neutralisée en très grande partie soit par la règle du taux effectif soit du crédit d’impôt. Le choix de la méthode à appliquer dépend du pays de provenance de loyers. Pour résumer, les revenus de SCPI investies à l’étranger vous permettent d’économiser les prélèvements sociaux et d'être soumis à un frottement fiscal en France de 10% à 15% environ. Ce frottement fiscal correspond à la différence entre votre TMI et votre taux d’imposition moyen. L’économie ainsi réalisée est intéressante si vous êtes dans les tranches d'imposition élevées.

Nous avons réalisé une étude très complète concernant la fiscalité des revenus fonciers étrangers. Les revenus fonciers étrangers sont soumis à une imposition résiduelle (frottement fiscal) assez subtile que nous avons modélisé.

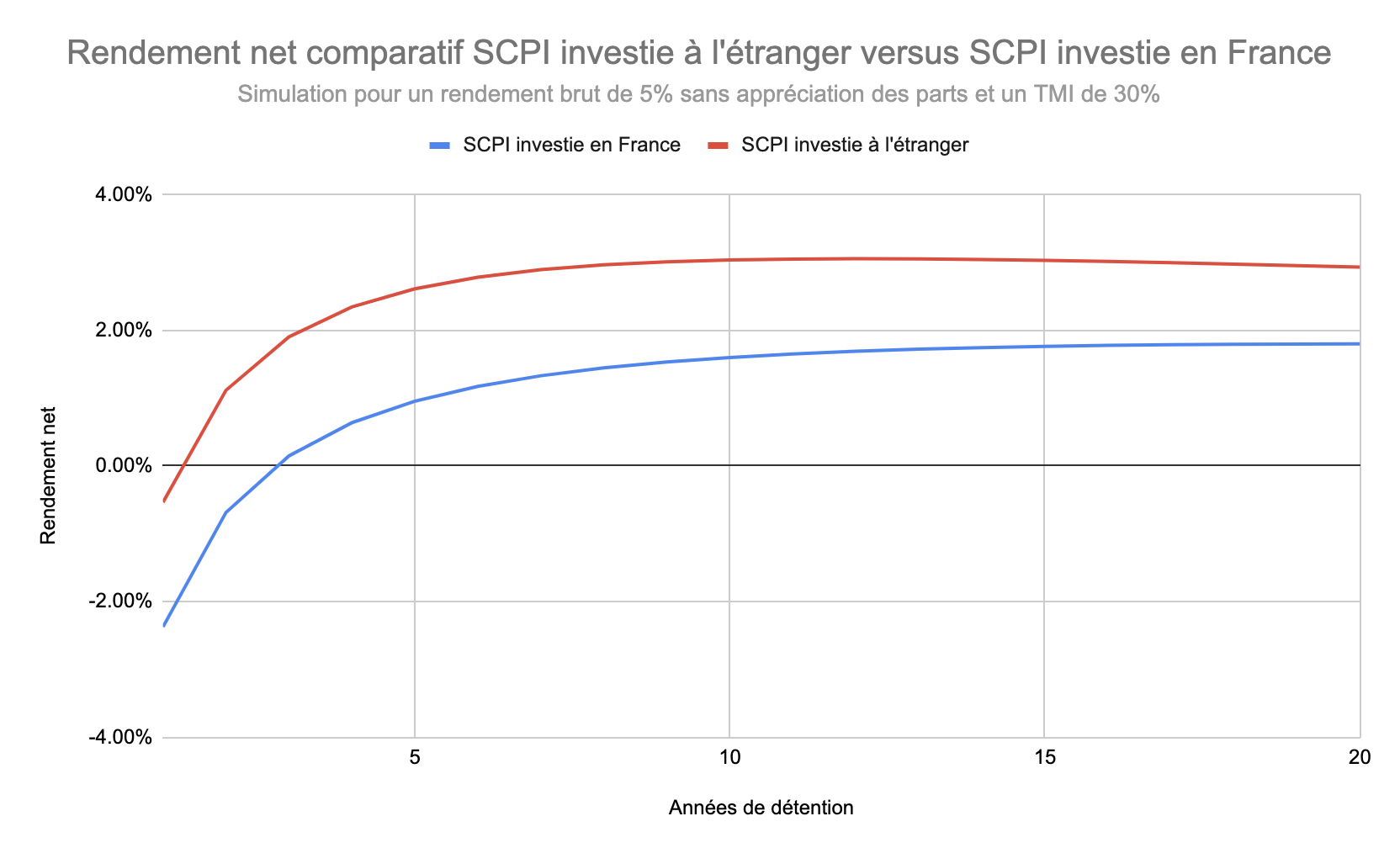

Le graphique ci-dessous vous montre la différence de rendement entre une SCPI investie en France et une SCPI investie à l’étranger. Le rendement brut est le même dans les 2 cas mais le rendement net est largement supérieur pour une SCPI internationale. Le rendement net est supérieur de 70% dans le cas d’une SCPI internationale.

Méthode du taux effectif

Cette méthode concerne les revenus fonciers provenant des pays suivants (liste non exhaustive) : Irlande, Portugal, Pays-Bas, Belgique, Finlande, Pologne, Grèce, Luxembourg, Roumanie, Slovaquie. Ces revenus ne sont pas imposés en France et ne figureront pas sur votre déclaration 2044 (revenus fonciers). Ces revenus fonciers étrangers nets sont cependant pris en compte pour déterminer le taux moyen d’imposition sur l’ensemble de vos revenus déclarés en France. Pour résumer, même si ces revenus ne sont pas imposés directement en France, ils entraînent cependant une taxation indirecte par l’augmentation du taux moyen de vos revenus de source française.

Méthode du crédit d’impôt

Cette méthode concerne les revenus fonciers provenant des pays suivants (liste non exhaustive) : Allemagne, Espagne, Slovénie, Italie, Estonie, Lettonie, Royaume-Uni, Norvège, Lituanie, Canada. Ces revenus fonciers sont imposés en France à votre taux marginal d’imposition. Mais vous bénéficierez d’un crédit d’impôt égal au montant de l’impôt français correspondant à ces revenus. Attention, ce crédit d’impôt sera calculé en utilisant votre taux moyen d’imposition et non votre TMI. L’imposition résiduelle sera donc la différence entre votre TMI et votre taux moyen d’imposition multipliée par le montant de ces revenus fonciers. Autre petite subtilité, les revenus à déclarer dans cette catégorie correspondent aux revenus fonciers bruts (et non aux revenus net perçus).

Quelle est la méthodologie la plus intéressante fiscalement ?

Nous avons modélisé dans cet article les deux méthodes pour vous permettre de savoir selon votre déclaration fiscale quelle méthode est la plus favorable. Vous pourrez ainsi savoir quels sont les pays à privilégier pour l’origine des revenus fonciers et sélectionner ainsi les meilleures SCPI.

Prélèvements sociaux et crédit d’impôt

Comme vous pouvez le constater à la lecture des précédents paragraphes, la déclaration d’impôt pour les revenus de SCPI internationales n’est pas toujours évidente. Les sociétés de gestion fournissent cependant à leurs clients des fiches explicatives bien détaillées pour faciliter la déclaration. Il faut bien être vigilant pour que tous les crédits d’impôts soient bien remboursés notamment ceux correspondant aux prélèvements sociaux. Ne pas hésiter à bien tout vérifier.

Optimiser les effets de levier indirects pour choisir les meilleures SCPI

Un point important à considérer est que les SCPI Corum que nous avons précédemment mentionnées ont recours à la dette dans leur stratégie d’investissement et d’acquisition. Cette dette peut atteindre jusqu’à 40% de la valeur des actifs de la SCPI. D’après le rapport financier de 2019 que j’ai consulté, il était à cette époque de 20% environ. Cet effet de levier démultiplie le rendement et permet d’expliquer une partie de la surperformance de ces SCPI par rapport au marché. En effet le ratio d’endettement des SCPI est en moyenne inférieur à 10%.

Ceci explique aussi pourquoi lorsque vous souhaitez financer des SCPI à crédit, les banques vous demandent le nom des SCPI que vous souhaitez acheter. Elles seront plus réticentes à vous financer l’achat de SCPI qui ont déjà un effet de levier important. En effet, investir à crédit dans des SCPI ayant elles-même un taux d’endettement important (comparativement aux autres SCPI) démultiplie le levier final pour l’investisseur et donc les risques.

Dans les paragraphes précédents, nous avons vu que l’utilisation du crédit pour financer l'investissement en SCPI n’est pas vraiment pertinente. Cependant, il sera tout à fait judicieux de choisir des SCPI avec un taux d’endettement plus important que la moyenne. Vous bénéficierez ainsi d’un effet de levier indirect. L’intérêt est que ce levier indirect ne vient pas consommer votre capacité d’emprunt. Un autre avantage est que l’endettement au niveau de la SCPI est sans doute réalisé dans de meilleures conditions qu’il ne le serait à votre niveau.

Liquidité et volatilité des SCPI

On ne peut pas considérer les SCPI comme un investissement liquide. En effet, les procédures de ventes de vos parts peuvent prendre plusieurs mois. Tout dépendra de la liquidité du marché secondaire et des conditions de sortie. C’est un point essentiel à considérer car les frais de frottement sont lourds et il vous faut plusieurs années pour amortir ces frais comme vous avez pu le constater sur les différents graphiques de cet article.

Le corollaire de cette faible liquidité permet ainsi une faible volatilité de cet investissement. Cette faible volatilité n’est cependant qu’en apparence. Car même si la valeur des parts de vos SCPI n’est réévaluée qu’une fois par an, cela ne signifie pas que la valeur du patrimoine sous-jacent n’évolue pas en continu. Cependant cette stabilité affichée des prix des parts et donc de votre investissement répond à une vraie demande du marché. A savoir que les français n’aiment pas la volatilité dans leurs placements en général.

Notre éducation et le conditionnement que nous avons reçus nous mettent souvent mal à l’aise devant des investissements qui peuvent évoluer quotidiennement. La défiance des français par rapport à l’investissement en bourse en est le parfait exemple. Cette défiance n’est pas rationnelle car sur le long terme l’investissement en actions reste le plus rentable. Si vous êtes prêts à accepter de la volatilité dans vos placements immobiliers, il peut être intéressant de considérer d’allouer une partie de votre capital dans les SIIC. Il s’agit des Sociétés d’Investissement Immobilier Cotées.

Investir dans les SCPI au travers d’une assurance-vie

Nous réaliserons l’analyse complète de cette option lorsque nous écrirons notre série sur l’assurance-vie. Dès à présent je peux dire que nous ne sommes pas favorable à cette option.

Achat de SCPI en démembrement

Nous compléterons cette partie ultérieurement.

Le nantissement de vos SCPI, un levier supplémentaire à utiliser

Nous avons vu qu’acheter des SCPI à crédit n’est pas intéressant. En achetant vos SCPI comptant vous pouvez tout à fait les nantir pour souscrire un prêt et investir cet argent dans d’autres classes d’actifs. Cela permet de créer un effet de levier supplémentaire grâce à vos SCPI. Si vous n’êtes pas familier avec les opérations de nantissement / collatéralisation d’actifs (appelés aussi prêt Lombard), je vous invite à lire notre précédent article sur le sujet. La négociation avec votre banque devra porter sur le type de prêt (idéalement in fine) et sur le niveau de haircut.

Conclusion

Un avis défavorable pour l'investissement en SCPI

Les SCPI investies majoritairement en France ne présentent aucun intérêt selon moi. Les frais ainsi que la fiscalité réduisent trop fortement le rendement final. De plus, l'appréciation des parts de SCPI est très faible par rapport à l’immobilier en général.

L’impact sur le long terme des taux d’intérêt négatif de la zone euro va continuer à peser sur les rendements immobiliers dans les années à venir. Alors même que la gestion des SCPI et du parc immobilier sous-jacent voient leurs coûts fixes augmenter (effet ciseau). La conséquence est la baisse de rendement sur le long terme pour l’investisseur. Dans ce contexte, l’investissement en SCPI présente assez peu d’intérêt:

- Faible appréciation des parts de SCPI par rapport au marché immobilier sous-jacent

- Fiscalité très élevée et supérieure à l'investissement immobilier en direct

- Faible liquidité

- Frais important

- Perspectives négatives dans un contexte de taux faibles

L’achat à crédit de SCPI a peu d’impact sur le rendement final. De plus, la fonction d’utilité de cette capacité d’endettement pourrait être mieux utilisée sur d’autres investissements (achat immobilier en direct par exemple).

Seules les SCPI investies à l’étranger peuvent éventuellement présenter un intérêt pour les foyers fortement imposés. Non seulement vous bénéficierez d’une fiscalité plus intéressante que les SCPI françaises et vous diversifierez ainsi votre patrimoine géographiquement et potentiellement dans d’autres devises. Les SCPI de Corum AM sont clairement leader sur ce créneau. Je tiens à souligner qu’il s’agit d’un avis totalement indépendant et que nous ne recevons absolument rien de la part de Corum AM. Autre point très important : Les rentabilités communiquées par Corum sont des rentabilités brutes AVANT paiement des impôts étrangers. Ces impôts étrangers sont de 20% environ. A cette fiscalité étrangère se rajoute le frottement fiscal des impôts français (environ 15%). Soit une fiscalité totale de 35% approximativement. Du fait, de cette fiscalité étrangère de 20%, les SCPI Corum ne sont pas adaptées aux foyers fiscaux dont le TMI est inférieur à 11% par exemple.

Notre stratégie d'investissement en SCPI

Nous sommes défavorable à l'investissement en SCPI quels que soient les supports. Mais au delà de ce qui a été énoncé précédemment voici quelle serait ma stratégie si je devais investir aujourd’hui dans des SCPI. Je me place dans le cas d'un investisseur fortement imposé souhaitant diversifier son patrimoine dans cette classe d'actif. Pour les investisseurs faiblement imposés, il est plus sage d'investir dans d'autres classes d'actifs:

- Uniquement des SCPI investies à l’international

- 50% investi dans Corum Origin

- 50% investi dans Corum XL

- Investissement comptant sans crédit

- Nantissement de mes parts pour souscrire un prêt in fine

- Réinvestissement de l’argent du prêt soit dans de l’immobilier en direct soit d’autres actifs financiers.

Cet article présente une stratégie d’optimisation pour investir en SCPI. Un point important doit attirer votre attention. Les biens immobiliers locatifs à l’étranger sont une niche fiscale très intéressante. A prendre donc en considération pour la structuration de son patrimoine au cours de sa vie.

Dans un prochain article, nous aborderons l’investissement dans les SIIC. Il s'agit d'une véritable alternative aux SCPI beaucoup plus intéressantes. Cela permet de pouvoir construire son portefeuille immobilier de façon plus stratégique. Nous verrons pourquoi le choix d’investir dans des SIIC semble beaucoup plus pertinent que les SCPI. La condition est d’accepter une volatilité plus importante.