Les obligations chinoises : une classe d'actif permettant de diversifier son patrimoine avec une perspective de rendements interessants.

Diversifier son patrimoine en obligations chinoises trouve de plus en plus d’écho dans les stratégies d’allocation de capital de portefeuilles défensifs. Les obligations de l’empire du milieu font office d’exception dans l’environnement obligataire mondial de par leurs rendements largement supérieurs à ceux des pays développés (Europe, US, Japon). Nous allons voir au cours de cet article pourquoi cette classe d’actif spécifique que sont les obligations chinoises est une alternative intéressante à considérer. Dans un deuxième article nous vous exposerons quelles sont les solutions pour y investir. Dans cette analyse, nous mettrons également en évidence les points de vigilance à considérer.

Rappel

le renminbi est la devise officielle de la Chine où elle fait office de moyen d'échange, alors que le yuan est l'unité de compte du système économique et financier du pays.

État des lieux du marché obligataire souverain des pays développés (Europe, États-Unis, Japon)

Des taux obligataires bas dans les pays développés

Le marché des obligations souveraines des principaux pays développés est peu attrayant dans le contexte actuel. Les investisseurs ayant une partie de leur économies dans les fonds euro de l’assurance vie le voient bien. Les rendements baissent année après année. Le taux moyen servi en 2021 est de 1.2% (brut avant prélèvements sociaux) environ. Les fonds offrant de meilleures performances ne sont pas forcément meilleurs gestionnaires mais présentent plus de risques. Certains gestionnaires font le choix de diversifier sur des obligations d’entreprises, de l’immobilier ou des fonds infrastructures. En effet, les obligations souveraines et leurs rendements très faibles ne permettent plus de payer des rendements décents aux investisseurs (tout en devant payer les coûts de structure importants des assureurs).

C’est le même problème au Japon mais également aux États-Unis. Dans la plupart des pays, les rendements réels (c'est-à-dire ajustés de l’inflation) sont très largement négatifs.

Les banques centrales ont ramené leurs taux directeurs sous 1 % dans 60 % de l'économie mondiale (dont 97 % dans les économies développées). Dans un cinquième du monde, les taux directeurs sont négatifs. Les tentatives de normalisation (ie: de hausse de taux) vont s’avérer très compliquées et hautement risquées.

Le cas de la zone Euro

Pour ce qui est de la zone euro, je pense personnellement que les taux bas resteront la norme pendant encore longtemps. Nos politiques choisiront toujours de repousser les problèmes par la planche à billets et la spoliation des retraites et des investisseurs. Dans ce contexte peu enviable, vous avez le choix entre conserver vos investissements “sans risque” dans les fonds euros ou assimilés (Livret A, Codevi, CEL, PEL, Comptes courants, comptes sur livret…) et voir le pouvoir d’achat de vos économies grignoté par l’inflation année après année. Soit vous adhérez à notre vision dans la recherche de solutions d’investissements alternatives. Allouer une partie de votre épargne défensive dans les obligations souveraines chinoises peut s’avérer judicieux comme nous allons le voir.

Le marché des obligations souveraines chinoises

Chine : Taille du marché, PIB et marché obligataire

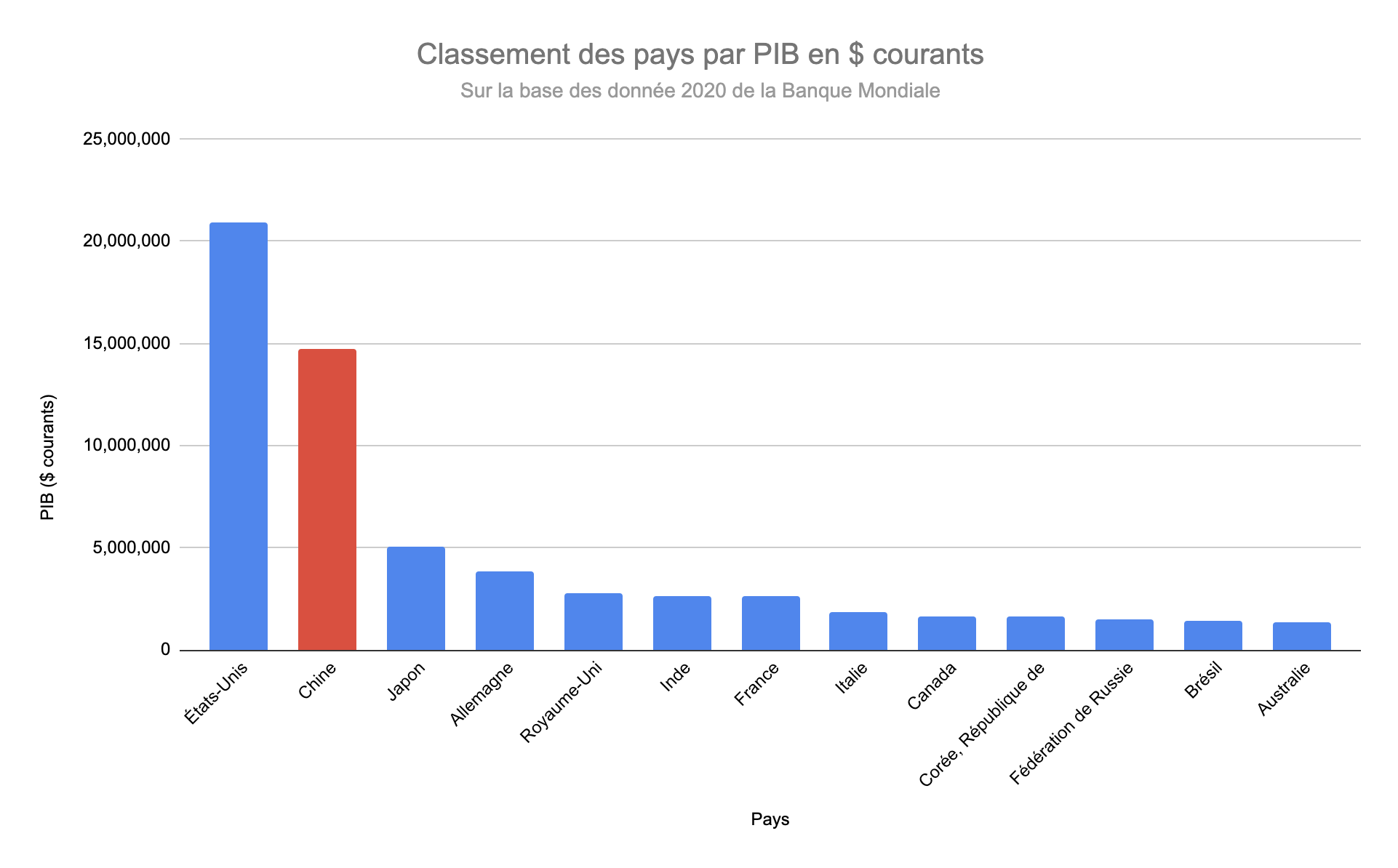

Avant même de parler du marché obligataire, il est intéressant de replacer la Chine dans le monde en termes de PIB (Produit Intérieur Brut). Voici ci-dessous le classement des pays sur la base des données 2020 de la Banque mondiale.

La Chine se classe ainsi deuxième dans ce classement. Certes ce chiffre est à relativiser par rapport à la population de 1,4 milliards d’individus. En prenant en compte les taux de croissance passés et anticipés pour les années à venir avec les chiffres de PIB, nous pouvons désormais considérer la Chine comme faisant partie des pays développés dans le monde.

Le marché obligataire chinois est le 3ème marché mondial avec un encours en 2020 de plus de 8,000 milliards.

La liquidité d’un investissement est un critère important dans l’analyse du risque. En se positionnant comme un des marchés obligataires les plus importants dans le monde, la Chine offre ainsi aux investisseurs étrangers une classe d’actif liquide avec une profondeur de marché importante.

Stratégie défensive des obligations chinoises

Un rating de qualité

La dette souveraine chinoise possède un rating A+ auprès de la société de notation Fitch. A comparer avec la notation AA de la France légèrement supérieure. Les obligations souveraines chinoises sont aujourd’hui considérées comme des obligations de grande qualité et non plus de marchés émergents. De plus, la Chine peut se prévaloir d’être un des moteurs de l'économie mondiale. Ces différents éléments renforcent la stabilité financière du pays.

Un taux directeur élevé par rapport aux autres économies développées

Le taux de référence de la banque centrale chinoise (PBOC) est de 3,7% à la date de rédaction de cet article (Janvier 2022). Ce niveau de taux directeur est à mettre en perspective par rapport à ceux des autres économies développées

- American interest rate (Fed) 0.25 %

- Australian interest rate (RBA) 0.10 %

- British interest rate (BoE) 0.25 %

- Canadian interest rate (BOC) 0.25 %

- European interest rate (ECB) 0.00 %

- Japanese interest rate (BoJ) -0.10 %

Comme vous pouvez le constater la PBOC offre un environnement de taux très favorable aux investisseurs par rapport aux autres pays développés.

L’inflation en Chine

L'inflation chinoise n'a cessé de baisser au cours des dix dernières années. Par conséquent, le taux d'inflation chinois est aujourd’hui similaire à celui des pays développés, mais le rendement réel des obligations est nettement plus élevé. Cette tendance paraît particulièrement favorable pour les obligations chinoises.

Faible corrélation avec les autres classes d’actifs

Les indices représentatifs de la dette souveraine chinoise présentent une faible volatilité ainsi qu’une dé-corrélation par rapport aux marchés actions. C’est un actif également décorrélé des autres dettes souveraines des pays développés. La Chine n’ayant pas eu recours au quantitative easing comme ont pu le faire la Fed, la BCE et d’autres banques centrales.

Pour illustrer cette faible volatilité ainsi que les performances historiques du marché obligataire chinois, j’ai rassemblé sur le graphique ci-dessous la performance des différents indices de références utilisés par les différents fonds. Étant donné que les historiques de données ne couvrent pas les mêmes périodes, j'ai normalisé les performances de façon successive.

Performances historiques des différents indices de référence pour les obligations chinoises

Nous reviendrons sur l’interprétation de ce graphique dans le second article. L'indice le plus représentatif des obligations souveraines chinoises est I32561US selon nos conclusions.

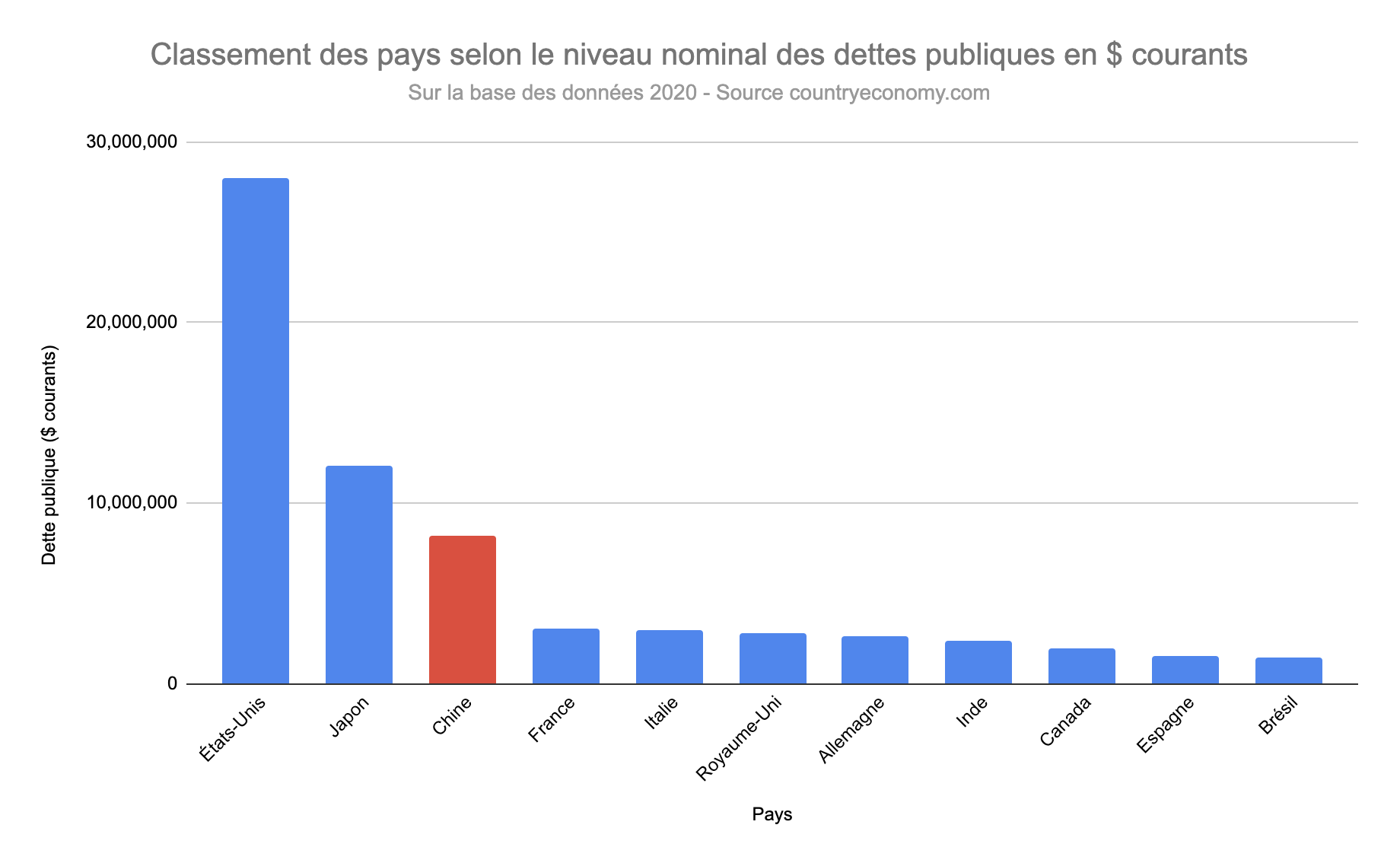

La dette chinoise est principalement détenue par son marché domestique

Le marché obligataire chinois est vaste. Il est le troisième plus important au monde. Le marché domestique chinois est le principal détenteur de cette dette. En 2020, seulement 2,4 % des encours de dettes onshore sont détenus par des étrangers. La Chine est actuellement l’un des premiers pays créanciers au monde. Les investisseurs nationaux ont une part prépondérante en Chine, puisqu’ils constituent la plus grande base de dépôts au monde. Cela explique également la croissance des fonds de pension chinois qui trouvent dans la dette chinoise un actif de choix.

Nous pouvons ici faire un parallèle avec la France qui a utilisé l’assurance vie pour faire investir les français dans la dette souveraine française en proposant du capital garanti. Je ne connais pas précisément les produits d’investissement chinois mais je ne serais pas surpris de trouver l’équivalent de l’assurance vie française (en termes de structuration). À la différence notable que les taux d’intérêt sont beaucoup plus élevés.

Un marché de la dette chinoise principalement "onshore"

La Chine s’endette principalement auprès de son marché domestique. De fait 90% de la dette chinoise est constituée de dette "onshore". Les 10% restants sont répartis entre la dette offshore en CNY et de la dette offshore dans d’autres devises. Voilà pourquoi la volonté de la Chine d’ouvrir son marché obligataire onshore est une révolution et une opportunité pour les investisseurs internationaux.

Appréciation de la devise chinoise sur le long terme

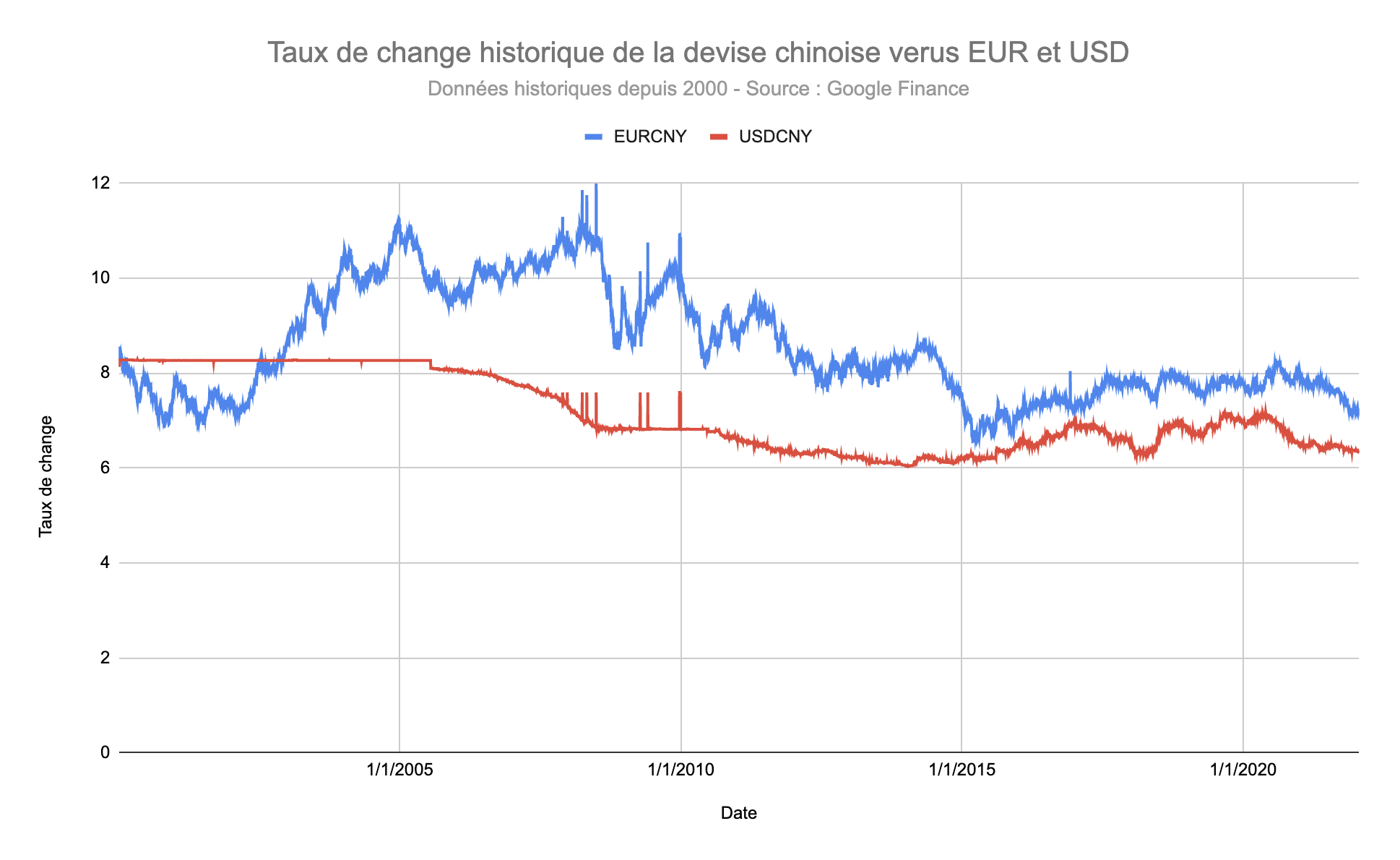

Taux de change historique de la devise chinoise

Comme le montre le graphique ci-dessous, la devise chinoise (CNY) a tendance à s’apprécier sur le long terme face à l’euro et au dollar. Il est intéressant de remarquer la faible volatilité du taux de change par rapport au dollar. En effet, les ajustements de la PBOC se font par rapport à la devise américaine et non par rapport à la devise européenne. Avant 2006, le taux de change USDCNY était fixe.

Taux de change historique de la devise chinoises par rapport au dollar et à l'euro |

La monnaie chinoise est sous-évaluée

Le taux de change de la monnaie chinoise n’évolue pas librement. Il est contrôlé par la Banque centrale chinoise. Il est communément admis que la devise chinoise est sous-évaluée par rapport à l’euro et au dollar. Si la devise chinoise venait à s’apprécier de façon brutale, cela nuirait à la stabilité et à la capacité d’exportation de la Chine ainsi qu’à sa compétitivité. Voilà pourquoi la PBOC préfère contrôler cette appréciation de façon graduelle.

Dans une vision d’investissement long terme, l’appréciation de la devise vient s’ajouter à la capitalisation des intérêts payés sur les obligations. Cet effet combiné permet d’espérer un rendement plus important de cette classe d’actif par rapport aux obligations souveraines des autres pays développés.

RMB future devise de réserve

La stratégie de la Chine par rapport à sa monnaie à moyen et à long terme est de devenir une monnaie de réserve au même titre que le dollar. Elle joue déjà un rôle stabilisateur dans sa zone géographique d’influence. La PBOC a aidé ses pays voisins (Corée du Sud, Taiwan, Singapour, Thaïlande…) à stabiliser les taux de change de leurs monnaies respectives par rapport au CNY. Les ambitions de la Chine sont grandes. Que ce soit dans sa zone géographique ou dans le monde. La force et la crédibilité d’un pays se mesurent aussi par sa devise. Voilà pourquoi la devise chinoise offre un potentiel d’appréciation et une fonction de résilience voire d'anti fragilité forte.

Ajoutons à cela la volonté de dédollarisation de la Chine et d’autres pays, la devise chinoise peut s’avérer à moyen et long terme une alternative crédible.

Les changements structurels récents du marché obligataire chinois

Une assurance vie pour les chinois

La population chinoise est vieillissante. La problématique des retraites et de leur financement est au cœur des préoccupations des autorités chinoises. L'objectif final des autorités est d'améliorer l'allocation du capital et de mettre en place des produits de retraite et d'assurance à long terme. Pour faire une comparaison un peu rapide, les obligations souveraines chinoises c’est en quelque sorte l’assurance vie Fonds euro à capital garanti pour la Chine telle qu’elle était il y a 20 ans en France. C'est-à-dire avec des taux d’intérêts à 4% environ.

Les obligations souveraines chinoises bénéficient de la garantie de la signature de la Chine.

Accès à Bond Connect facilité pour les investisseurs étrangers

En 2018, le marché obligataire chinois s’est véritablement ouvert aux investisseurs étrangers. Avant cette date, l'accès à ce marché était coûteux et compliqué pour les institutionnels non domestiques. Les capacités de couverture et de règlement entre les devises chinoise et dollar notamment étaient une barrière à l’entrée importante.

Depuis 2018, Bond Connect et le marché interbancaire direct (China Interbank Bond Market - CIBM) permettent un coût de couverture plus faible qu’auparavant. C’est une véritable révolution. En mettant à disposition ces accès à son marché obligataire, la Chine adresse un signal fort aux investisseurs mondiaux. Celui d’ouvrir son marché et la volonté d’attirer les capitaux sur sa monnaie. L’ouverture aux investisseurs étrangers est une condition nécessaire pour l'expansion de leur monnaie.

Sur les 146 fonds obligataires chinois que nous avons identifiés dans notre analyse, 90 ont été créés depuis 2018. Je n’ai pas fait le calcul mais j’imagine aisément que l’AUM a dû fortement progresser depuis cette date.

Les obligations souveraines chinoises font leur entrée dans les grands indices obligataires mondiaux

L’intérêt grandissant dans cette nouvelle classe d’actif que sont les obligations souveraines chinoises se mesure également par leur entrée dans les grands indices obligataires mondiaux. Ces dernières années ces instruments ont vu leur inclusion dans différents indices de premier rang:

L'inclusion progressive des titres du gouvernement chinois et des banques contrôlées par l’Etat (« policy banks ») dans l'indice Bloomberg Barclays Global Aggregate depuis avril 2019.

En février 2020, JPMorgan a commencé à ajouter des emprunts d'État chinois dans sa série d’indices dédiés aux obligations souveraines des marchés émergents (GBI-EM).

Enfin, FTSE Russell a inclus ces titres dans l'indice FTSE World Government Bond (WGBI) en octobre 2021.

Il y a fort à parier qu’il s’agit ici d’un signe et d’une tendance forte qui devrait se renforcer dans les décennies à venir. La pondération de ces actifs au sein de ces indices devrait ainsi augmenter progressivement.

Une exemption de la retenue à la source pour les investisseurs étrangers

Une retenue à la source (withholding tax) de 10% s’applique généralement sur tous les dividendes ou intérêts de source chinoise pour les investisseurs étrangers. Depuis 2018, cette règle a été levée pour les investisseurs étrangers achetant des obligations chinoises. Cette exemption initialement adoptée pour une durée de 3 ans a été reconduite pour 4 ans supplémentaires. Soit jusqu’en 2025.

Dans le deuxième article consacré aux obligations chinoises nous reviendrons sur ce point particulier ainsi que sur l’impact pour l’investisseur final.

Risque de non paiement des coupons

Mise à jour 4 mars 2022

J'ai décidé de rajouter ce paragraphe suite à l'invasion de l'Ukraine par la Russie et aux sanctions économiques imposées par l'occident. En réponse aux sanctions, la Russie a annoncé suspendre le paiement des coupons pour les investisseurs étrangers détenant des obligations souveraines Russes.

En investissant sur les obligations chinoises, vous vous devez de prendre en compte ce risque qui est certes très faible mais qui dans un cas extrême peut toutefois se réaliser. Si la Chine venait à envahir Taiwan, nul ne sait quelles pourraient en être les conséquences économiques et rien ne nous garanti que la Chine ne décide unilatéralement de suspendre les paiements de coupons aux investisseurs étrangers sur sa dette souveraine.

Conclusion

Cet article a posé les bases du rationnel justifiant l’investissement dans les obligations souveraines chinoises. Il s’agit d’une classe d’actif liquide et peu volatile. Son objectif est de diversifier votre portefeuille de part sa décorrélation vis-à vis des classes d’actifs traditionnelles. Le couple risque / rendement est aujourd’hui très favorable.

Dans cette stratégie d’investissement, nous souhaitons à la fois une exposition aux taux d’intérêts mais aussi une exposition à la devise chinoise. L'article suivant explique comment s’exposer concrètement à cette classe d’actif et quel instrument choisir.

Cet article n’aborde pas volontairement les aléas moraux sur la volonté ou non d’investir en Chine. Nous nous sommes concentrés sur le rationnel strictement économique et financier de cet investissement. Nous laissons au lecteur la réflexion sur l’aspect moral.