Comment un groupe de traders du dimanche a fait trembler de puissants hedge funds. Quelles impacts l'histoire Gamestop pourrait elle avoir?

L'histoire GameStop qui fait la une de tous les journaux. Explications.

Après le précédent article quelque peu provocateur, je m’essaie à un nouveau domaine, celui du théâtre. Et quel sujet plus dramatique que celui qui aura secoué la planète financière en cette dernière semaine du mois de janvier: GameStop

Je vais ainsi découper cette pièce de manière classique en cinq actes.

Acte 1 : Commençons par introduire les protagonistes autour de l'affaire GameStop

Les hedge funds

L’histoire commence avec la naissance d’un géant, Citadel. Ce hedge fund (fonds spéculatif) a été fondé en 1990 par Ken Griffin. Ce dernier transforme sa société en quelques années en un des leaders du secteur pour atteindre des encours sous gestion de 35 milliards de dollars à la fin de l'année 2020. Ces 30 années n’ont pas été de tout repos. Lors de la crise de 2008, le fonds passe très près de la faillite. Les pertes s'accumulent jusqu'à atteindre 55%.

Le fondateur ira même jusqu'à suspendre les ventes de parts du fonds pendant quelques mois. Une décision qui en général rime avec fermeture car les clients perdent confiance et veulent sortir. Malgré cela, le fonds survivra et le fondateur décide d'accélérer la diversification de ses lignes de business. Et notamment celle de l'exécution avec la filiale Citadel Securities. Cette dernière propose aux clients institutionnels des prix plus agressifs que ses concurrents grâce à d'ingénieux algorithmes de trading. Aujourd’hui, cette entité est le plus gros market maker (fournisseur de liquidité) de la bourse américaine.

Le deuxième intervenant est Melvin capital. Hedge fund créé en 2014 avec en fin d'année dernière près de 12.5 milliards d’actifs sous gestion. Ce dernier investit dans des stratégies dites “long-short”. C'est-à-dire que le fonds achète certains titres et en vend d’autres. En théorie, cela permet de générer une performance qui n'est pas liée au sens du marché (i.e. market neutral). Mais sa spécialité reste l’analyse de sociétés surévaluées et de prendre des positions vendeuses dites short.

Le héros de la forêt de Sherwood

Le troisième “personnage” est Robinhood (Robin des Bois en français). Une application de trading destinée aux particuliers, lancée en 2014. Robinhood est le stéréotype de la startup californienne : progressiste, inclusive et débordante de moraline.

Leur slogan est de démocratiser le trading en l’ouvrant à tous.

Et force est de constater qu’ils ont finalement bien réussi.

Grâce à une stratégie marketing remarquablement orchestrée, ils réussissent à créer le buzz et à sa sortie, l’application possède une liste d’attente d’un million de personnes. Le succès est au rendez-vous. Outre la simplicité, leur principal argument est de pouvoir traiter actions et options sans frais. Comme vous le savez, quand un service est gratuit c’est que vous êtes le produit. Et le vrai client de l'application n’est pas le trader du dimanche mais bien les fonds de trading haute fréquence comme Citadel, Virtu ou Six Sigma. L’app leur vend le flux (les ordres) de ses clients (pas la donnée comme j’ai pu voir écrit ailleurs).

Ce business model ne me dérange pas spécialement car traiter sans frais et de manière simple représente un réel service.

Les boursicoteurs américains ne s’y trompent pas et la société compte plus de 13 millions d’utilisateurs.

L'outsider

Le dernier protagoniste est un groupe d'individus hétérogène discutant de leurs stratégies et de leurs coups sur Reddit. Ce dernier est en gros un forum ouvert à tous. Ce sous forum, appelé Wall Street Bets n’est pas particulièrement policé … très loin de l’image impeccable de Wall Street. D’ailleurs, les membres apprécient tout particulièrement illustrer leurs paris gagnants ou perdants grâce à des mèmes parfois hilarants parfois moins.

En voici quelques-uns pour votre plaisir.

Meme Wall Street Bets

Certains membres vont jusqu'à jouer une vie d'économie sur certains trades. Nombreux sont ceux qui vivent sans aucune économie à la fin du mois et un certain esprit de désespérance ou de revanche anime certains. Des intervenants ont perdu leurs maisons lors de la précédente crise et n’ont pas compris pourquoi les banquiers étaient sauvés mais pas eux. D’autres pensent qu’ils n’ont plus rien à perdre et tentent le tout pour le tout dans une attitude nihiliste.

Parmi eux, un membre au doux pseudonyme de DeepFuckingValue, expose, dès septembre 2019, sa nouvelle idée.

Il pense que l’action GameStop (code GME) est sous-évaluée et décide d’acheter des options d’achat de longue maturité. Son post est reçu à cette époque avec un certain scepticisme. Mais petit à petit les astres vont finir par s’aligner miraculeusement en sa faveur.

Acte 2 : présentation de la problématique de l'affaire GameStop

Pour bien comprendre la suite, il est nécessaire de revenir sur quelques notions de finance des marchés. Si vous êtes familiers avec les notions de vente à découvert et d’options, passez à l'acte trois.

La vente à découvert

Tout d’abord, parlons donc de la vente à découvert. Il s'agit de parier sur la baisse du prix d'un actif. Le procédé est simple. Vous devez d’abord chercher quelqu'un qui possède cet actif. Vous lui proposez ensuite d’emprunter cet actif pour une durée déterminée en échange d'une rémunération. À l'échéance, vous lui rendez ses actifs plus une rémunération.

Dès que vous avez réalisé cet emprunt, vous vendez l’actif sur le marché en espérant le racheter plus tard moins cher et ainsi encaisser un profit.

Il s’agit d’une opération symétrique à celle de l’achat. Quand vous achetez une action, votre perte est limitée au montant investi (sauf si on est un ministre des finances encombré par sa propre intelligence, auquel cas les maths sont différentes). Je sais, c’est gratuit mais cela fait du bien.

Au contraire, quand vous vendez à découvert, vos gains sont limités (au montant de la vente initiale) mais votre perte potentiellement infinie (si le prix de l’action ne cesse de croître). Il s’agit donc d’une opération à ne pas prendre à la légère.

Les options

Passons maintenant aux options et plus spécifiquement aux options d’achat dites "call options". Nous n’entrerons pas dans les détails ici. Sachez simplement que pour un boursicoteur, acheter une option revient à acquérir à moindre coût une exposition à la hausse au cours d’un titre.

Ce qui est important de comprendre dans notre pièce est que le market maker qui vend l’option doit se couvrir en achetant les titres sous-jacent. Pour simplifier, plus le cours de ce dernier augmente, plus il doit en acheter.

Leur utilisation

Les options sont l'outil le plus efficace utilisé par les traders en herbe du forum Reddit. En effet, il suffit de payer une prime correspondant à seulement quelques pourcents pour acquérir une exposition importante. Si le pari est gagnant, les gains s'envolent rapidement.

Un allié de poids

Notre désormais célèbre membre du forum suit en réalité les trades d'une autre célébrité en la personne de Michael Burry. Son nom ne vous évoque peut-être pas grand chose. Il s'agit pourtant du héros du livre et du film homonyme : "the big short" interprété par Christian Bale. Le docteur Bury est devenu célèbre après avoir parié contre le marché en 2007 et amassé une fortune pour son fonds lors de la crise. Souvent à contre-courant, ses analyses sont pourtant pertinentes et ses prévisions mettent parfois plusieurs années avant de se réaliser. Il n'hésite jamais à parier contre la pensée dominante, ce qui lui vaut à la fois l'admiration des traders du dimanche mais aussi le dédain de la part de Wall Street. En août 2019, notre docteur décide d'investir dans le titre GameStop.

Acte 3 : la fronde s’organise autour de GameStop

Les trades de notre ami DeepFuckingValue ne vont pas spécialement dans le bon sens au cours de l'année 2020. En effet, Gamestop est une enseigne de magasins spécialisés dans la vente et l'échange de jeux vidéo (également propriétaire des enseignes Micromania en France). Avec la pandémie, les perspectives de ce type de business semblent plus que compromises et Melvin avec d’autres fonds comme Citron Research, vendent l’action à découvert, anticipant leur faillite.

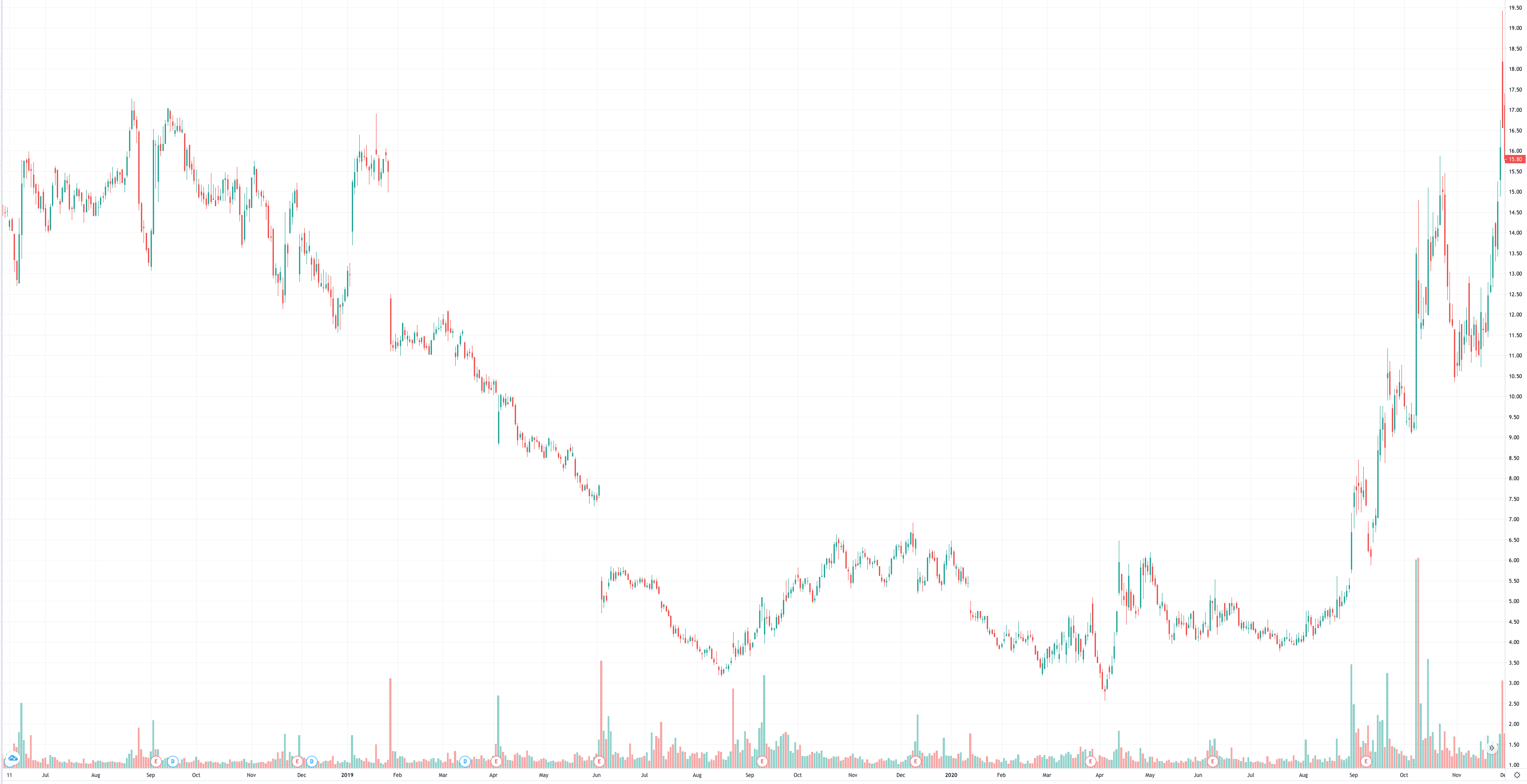

Même si tout se déroule comme prévu pendant plusieurs mois, la tendance se retourne vers la fin de l'été. A cette époque, l'action végète aux alentours de 4$.

Nous sommes donc un an après le premier post de notre ami sur wallstreetbets et c’est à ce moment là que de plus en plus de membres du forum entrent dans le trade poussant le cours de l’action à 8, 12, 18 dollars …

Les articles sur les sites spécialisés comme zerohedge s’accumulent. En effet, tous les trimestres les fonds doivent rendre publiques leurs positions.

Les positions de Melvin et Citron sont donc connues de tous.

Cours de l’action GameStop (GME) entre septembre 2019 et décembre 2020. (Source TradingView)

A chaque nouvelle envolée, la rumeur enfle et entraîne avec elle toujours plus de nouveaux apprentis traders. Qui plus est, il s'avère que la position vendeuse de Melvin, notre professionnel de la finance, est énorme. Convaincu par leur analyse, le fonds maintient sa position. Sauf qu'à chaque hausse du cours correspond une forte perte potentielle pour le hedge fund.

Le feu s'auto-entretient et se répand toujours plus vite.

Acte 4 : l'apogée et la capitulation

Au cours du mois de janvier 2021, le cours de l’action continue de s’envoler. C’est alors que les événements s'enchaînent toujours plus vite et les conditions sont réunies pour un des plus impressionnants short squeeze de ce siècle.

Un short squeeze apparaît lorsque les vendeurs à découvert acculés par leur perte sont contraints de racheter leur position dans le marché. Ces derniers ne trouvent plus de vendeurs pour couvrir leur perte car les détenteurs du titre connaissent parfaitement la situation et ne capitulent pas.

Ce genre d'événement est relativement rare. Le plus impressionnant, en dehors de notre drame actuel, est apparu sur l’action Volkswagen. En 2008, Porsche renforce sa position dans le conglomérat en acquérant 43% du groupe, plus 31% via des options d’achat. De plus, la région de Basse Saxe détient 20% de Volkswagen. Le nombre d’actions disponibles est donc très restreint et les vendeurs à découvert se retrouvent contraints de couper leur position entraînant une hausse impressionnante du cours. Le groupe automobile a été l’espace de quelques heures la plus grosse capitalisation boursière du monde ! Je garde encore un souvenir ému de cette journée incroyable !

L'action Volkwagen passe de 300 euros à 1000 euros en quelques heures. (Source TradingView)

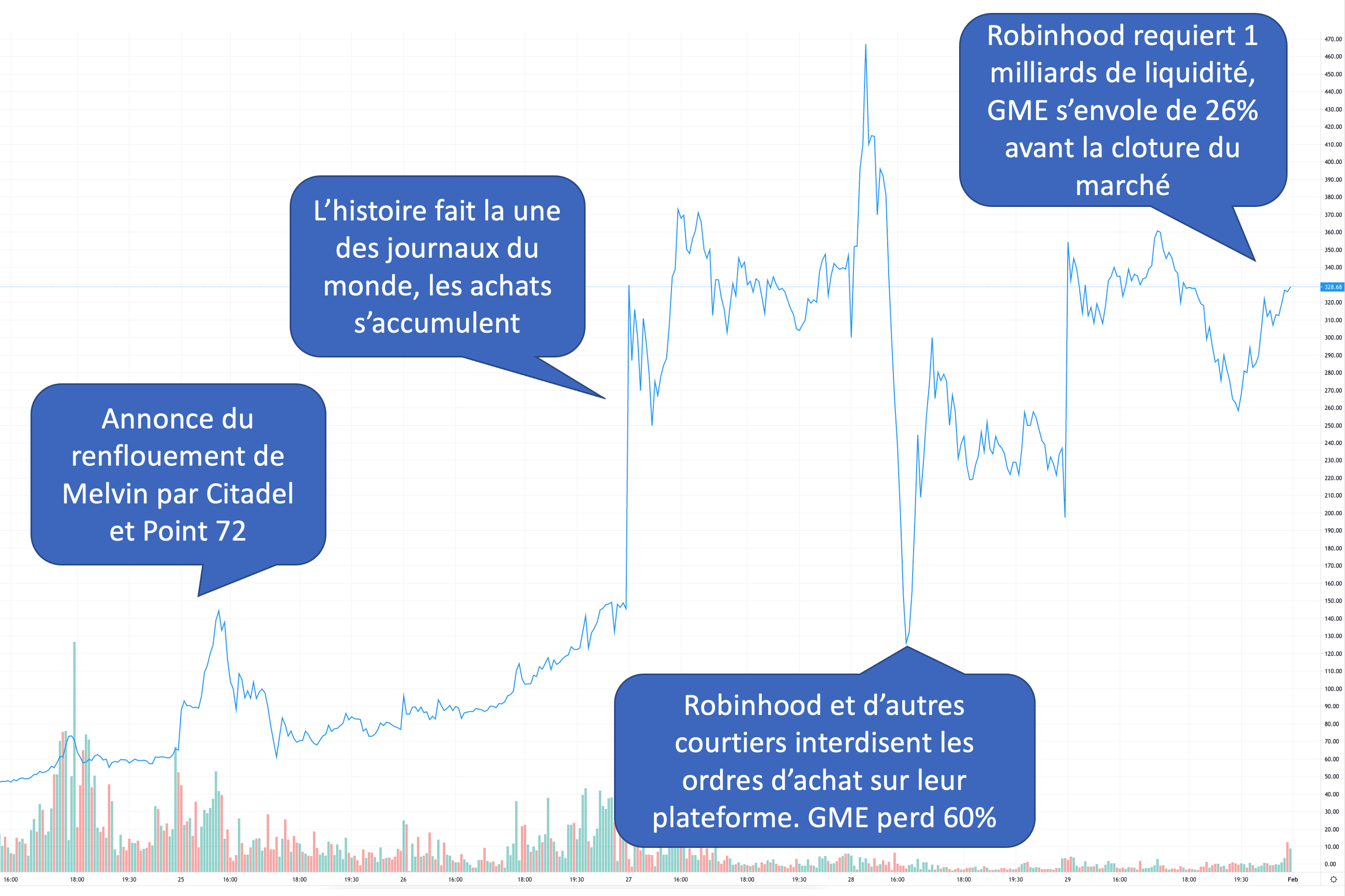

C’est exactement ce qu’il s’est passé la semaine du 25 au 29 janvier 2021. Le cours de l’action GameStop passe de 60$ à plus de 300$. Le réseau social s’enflamme et ses membres font la une des journaux du monde entier.

Le cours de l’action GameStop s'envole à plus de 300$

Explications et chronologie des événements de la semaine autour de GameStop

LE 25 JANVIER 2021

Melvin se retrouve face à des pertes estimées à plus de 2 milliards de dollars. Incapables de faire face à de tels appels de marge, ils sollicitent l’aide de 2 investisseurs pour assurer leur survie : notre géant Citadel et Point 72 qui renflouent Melvin à hauteur de 2.75 milliards de dollars !

Et voilà, une situation fort embêtante pour notre startup de la Silicon Valley. D’un côté, les belles paroles et de l’autre leur principal client, Citadel, qui vient de prendre une participation directe dans un fonds dont la survie dépend de la baisse d’un titre.

Les conflits d'intérêt deviennent flagrants

LE 27 JANVIER 2021

L'action continue de s’envoler et la panique est à son paroxysme parmi les seigneurs. Pensez vous, un groupe de petits investisseurs est en train de mettre à genou des acteurs parmi les plus puissants du monde la finance. Les médias, dociles soldats de la cause progressiste, viennent à la rescousse avec leurs amis de la Silicon Valley (discord ou facebook). Répétant à l'unisson quels terribles dangers ces membres du forum représentent pour l'économie du pays et la démocratie. Ils invoquent la nécessité de réguler au plus vite afin d’éviter que ces individus continuent de gagner de l’argent.

La patronne de la bourse Nasdaq propose d'arrêter le trading de GameStop afin que ses puissants amis puissent “recalibrer leurs positions”. Ah népotisme quand tu nous tiens ! Certains iront meme jusqu’à les qualifier d'extrémistes, de trolls russes et de comparer leurs actes à du terrorisme. Rien que ça !

LE 28 JANVIER 2021

Sous la pression, RobinHood, comme d’autres courtiers en ligne au business model similaire, stoppe les achats de plusieurs titres dont GameStop. Dans certains cas, ils iront même jusqu'à vendre les positions de certains de leurs clients. Pour leur bien évidemment… Cela ne nous rappelle rien? Cela résonne pourtant étonnamment avec la majorité des discours condescendants de nos politiques et régulateurs.

Ceci est une tentative directe de manipulation du cours afin de le faire baisser. Et en l’absence de cette pression acheteuse des particuliers, le cours s’effondre.

Les utilisateurs se rebiffent avec les moyens du bord en donnant la note la plus basse à l'application sur Google Play. Heureusement, Google, toujours du côté du bien, supprime tous les commentaires négatifs et tout redevient normal...

LE 29 JANVIER 2021

Le fondateur de Robinhood apparaît sur CNN où il explique qu’il a été contraint de prendre ces dures décisions pour sauver ses clients et de gérer les risques de sa propre société. Mais celle-ci est en parfaite santé selon lui. Pourtant, deux heures plus tard, on apprend que Robinhood vient de réclamer d’urgence une ligne de crédit à ses banquiers pour un total de 1 milliards de dollars. Ce type de comportement pour un courtier ne veut dire que deux choses :

- Soit Robinhood n’a pas exécuté les ordres de ses clients et se retrouve en défaut de paiement.

- Soit un ou plusieurs clients de Robinhood sont en grande difficulté et ne peuvent pas honorer leurs engagements.

Dans les deux cas, la société est dans une position plus que délicate et cette nouvelle refait partir l’action GameStop à la hausse.

A ce jour, je ne sais pas quelle option est la bonne mais je pense qu’un ou plusieurs fonds sont dans une situation compliquée.

Voici un graphique des principaux événements de la semaine sur l’action GME.

Chronologie des évènements sur l'action GameStop

Acte 5 : dénouement et conséquences

L’histoire s'écrit actuellement et en ce dimanche soir où j'écris ces lignes, je crois que la fête n’est pas finie. Si la musique s'arrête pour GameStop dans les prochains jours, des millions d’autres petits investisseurs ont pris conscience du pouvoir de leur nombre et des dizaines et petites capitalisations vendues à découvert par les hedge funds ont déjà commencé de s’envoler à leur tour aux Etats Unis mais aussi en Europe (Varta, Nokia, Evotec, CD Projekt, …).

Je pense que cette histoire rocambolesque aura des conséquences profondes. Il ne s’agit pas juste d’un groupe de dégénérés (comme les membres du forum se nomment eux-mêmes) partant à l'attaque des Goliath de la finance. Cet événement prend ses racines bien plus profondément dans la crise financière de 2008 et résonne chez des centaines de millions d’individus dans le monde. Combien d'Américains ont vu leur maison saisie à cette période et ont perdu leurs emplois.

Une classe moyenne autrefois fière et puissante, presque totalement anéantie en quelques années. Ces derniers doivent contracter toujours plus de dettes pour espérer juste conserver leur niveau de vie. Dans le même temps, les copains du pouvoir en place étaient tous sauvés par la banque centrale à coup de centaines de milliards. Nous retrouvons aujourd'hui les mêmes grands groupes financiers ayant bénéficié des largesses de l’administration Obama et aujourd’hui principaux financiers de la campagne de Biden.

Les médias aidés par les GAFA continuent de protéger leurs maîtres et expriment quotidiennement leur mépris de la classe moyenne.

La technologie comme vecteur du changement

La technologie a permis cette sorte de rébellion des petites gens à l'encontre de la nomenklatura au pouvoir. Il est dorénavant possible d'accéder aux informations financières et aux produits autrefois réservés aux possesseurs de coûteux terminaux Bloomberg. Cela a déclenché l'émergence de nouveaux acteurs faisant déjà de l’ombre à certaines parties en place.

Ce mouvement est un nouvel exemple de cette lame de fond anti-establishment dont les origines sont similaires à celles qui ont permis le succès de bitcoin.

La riposte s'organise

Les prochaines semaines nous montreront probablement les réelles valeurs de la nouvelle administration Biden. Mais je pense que la messe est dite et le scénario classique connu d’avance. Les politiques devront sacrifier un de leurs copains pour montrer leur bonne foi tout en s’assurant en coulisse le maintien de leurs sources de financement. Je pense que Robinhood sera cloué au pilori par le sheriff de Nottingham. L'application ne survivra pas à une action de groupe lancée par ses clients. Dans le même temps, les régulateurs, bras armé et non élu de l'Etat, rendront le coup de grâce aux impis en imposant des restrictions et des contrôles qui empêcheront les petits investisseurs de participer.

Parmi ces contrôles, attendez-vous à voir bourgeonner des propositions de censure des forums publics, trop dangereux dans un certain type de régime…

Depuis quelques mois, les atteintes aux libertés s'accélèrent tellement que je ne peux que voir dans cette scène dramatique qu'une nouvelle excuse pour raboter ce qui nous reste de souveraineté.

Mais dans toute crise, les lumières apparaissent. Je vois encore une fois dans cet exemple une raison supplémentaire de considérer un système résistant à la censure et permettant d’exprimer ses choix. Les plateformes de trading décentralisées devraient continuer de voir leur volume exploser. Je considère que les plateformes existantes aujourd'hui sont encore facilement arrêtables (comme mentionné dans notre article sur les raisons nous poussant à acheter du Bitcoin). En effet, tous les projets "DeFi" ont plusieurs points de défaillance (single point of failure en anglais) qui les rendent de fait centralisés et peu fiables. Cependant, ce type de péripétie va pousser les innovateurs à accélérer leurs recherches pour atteindre ce graal de la résistance à la censure.