Acheter ou louer sa résidence principale? Cet article complet et les simulations financières pour vous aider à prendre la bonne décision

Acheter ou louer sa résidence principale? Je me suis posé cette question dès que j’ai trouvé mon premier travail à Paris. A cette époque, il m’avait paru tout à fait évident qu’il fallait que j’achète dès que possible mon logement pour ne plus avoir à payer un loyer et ainsi me constituer un capital. Quinze ans plus tard, je reviens sur cette question que beaucoup de personnes se posent. Les réponses et explications que j’ai pu trouver sur internet ne m’ont que très peu convaincu. J’ai donc décidé de m’attaquer à cette question avec la même rigueur propre, à tous les autres articles que nous publions.

Cet article a été plus complexe à écrire que je ne le pensais initialement car il existe de nombreux facteurs pouvant influencer la décision d'acheter ou louer sa résidence principale. Comme vous allez le voir, il n’existe pas de réponse universelle mais des scénarios optimums selon votre situation propre.

Cet article est d’une technicité intermédiaire et utilise la modélisation financière et différentes simulations pour répondre de façon objective à cette question. Vous pouvez utiliser le simulateur "Acheter ou Louer" que nous avons réalisé gratuitement en créant un compte gratuit sur notre plateforme.

Hypothèses retenues pour la modélisation et les simulations financières

Hypothèses générales

Afin de pouvoir réaliser des comparaisons et simulations homogènes entre les différents scénarios nous avons dû fixer certaines hypothèses. On suppose tout d'abord que les achats immobiliers sont réalisés à 110% ce qui inclut les frais de notaire dans le financement. Les prêts immobiliers sont amortissables à mensualités constantes.

Les rendements locatifs en paramètres sont considérés nets d’impôts. Les choix de régimes fiscaux pour l'investissement locatif ne rentrent donc pas en considération dans notre modélisation.

Il vous est possible de modifier les différents coûts relatifs à la propriété d'un bien immobilier. A savoir les taxes foncières, les charges de copropriété, les assurances...

Variation des loyers

Les simulations permettent d'analyser plusieurs scénarios d'évolution de l'immobilier (entre -5% et +5% de variation annuelle). L'évolution des loyers est cependant directement corrélée à l'évolution des prix de l'immobilier. Dans nos simulations, nous supposerons que les loyers évoluent deux fois moins vite que les prix de l'immobilier. Par exemple, si l'immobilier évolue de 5% par an, nous supposerons une évolution annuelle des loyers de 2,5%. La raison de ce choix est la suivante :

Faire varier les loyers de la même façon que l'immobilier supposerait un rendement constant année après année ce qui est une erreur. En effet, dans l'hypothèse où l'immobilier baisse de 5% par an pendant plusieurs années, cela peut laisser supposer une augmentation des taux ce qui aurait pour conséquence directe d'augmenter le rendement locatif. Et inversement dans l'hypothèse où les prix de l'immobilier augmentent année après année. Cette hypothèse peut paraitre assez subtile pour ceux qui ne sont pas initiés aux modélisations financières mais c'est à notre sens une hypothèse tout à fait pertinente.

Votre capacité d’endettement, une ressource rare

Lorsque nous sommes dans la vie active, nous percevons un salaire. Ce salaire nous permet de disposer d’une capacité d’endettement. Nous supposerons dans cet article que cette capacité d’endettement correspond à 33% de notre revenu net avant impôt tel qu’il est calculé par les banques.

Un point essentiel à comprendre, est que cette capacité d’endettement est un véritable actif à votre disposition. L’utilisation judicieuse de ce levier financier peut être un véritable catalyseur pour la croissance de votre patrimoine. A l’inverse, ne pas utiliser cette capacité d’emprunt représente un coût d’opportunité comme nous allons le voir. Maximiser l’utilisation de votre capacité d’emprunt est un optimum.

La vraie question n’est donc pas de savoir s’il vaut mieux acheter ou louer sa résidence principale. Mais plutôt, quelle est l’utilisation la plus judicieuse de sa capacité d’emprunt?

Se pose ensuite plusieurs questions auxquelles nous allons répondre successivement :

- Faut-il mieux utiliser cette capacité d’emprunt pour acheter sa résidence principale ou rester locataire et ne pas utiliser notre capacité d'endettement?

- Ou bien rester en location et utiliser cette capacité d’emprunt pour réaliser des investissements locatifs?

- Ou encore combiner les 2 précédentes options à savoir acheter sa résidence principale et faire de l’investissement locatif? Ce choix nécessite cependant des concessions sur son confort de vie comme nous allons le voir.

3 scénarios possibles pour l'utilisation de sa capacité d'emprunt

Acheter sa résidence principale

Vous ne souhaitez plus payer un loyer à fond perdu, vous avez envie de vous sentir chez vous. C’est décidé! Vous souhaitez devenir propriétaire de votre résidence principale. L’utilisation de votre capacité d’endettement va donc être utilisée pour ce projet.

Pour que la comparaison puisse se faire de façon pertinente, nous allons supposer que votre future mensualité sera égale à votre loyer avant achat et correspondra ainsi à 33% de vos revenus.

Capacité de remboursement mensuelle = Salaire * 33%

Tout logiquement, l’argent que vous dépensiez pour votre loyer sera désormais utilisé pour vous constituer un capital par le remboursement de votre emprunt.

Un achat immobilier comporte cependant des coûts fixes à la signature (frais de notaire, frais d’agence, frais de dossier bancaire, frais de cautionnement…). Il comprend également des coûts récurrents tels que les taxes foncières, les charges de copropriété, la taxe d’habitation éventuellement et les mensualités du prêt avec le taux d’intérêt.

Un premier avantage que l’on peut mentionner, est le fait que d’acheter sa résidence principale au travers d’un prêt amortissable permet de “figer” les mensualités dans le temps. A l’inverse, un loyer est généralement indexé sur l’inflation. Sur le long terme l’impact est loin d’être négligeable et donc défavorable au locataire.

Quel est le bon moment pour acheter de l'immobilier?

Si l’on analyse les données historiques de l’immobilier, la réponse la plus évidente est : dès que possible. Il n’est pas possible de prévoir l’évolution des prix futurs de l’immobilier. Il est par contre possible de calculer le coût d’opportunité de ne pas acheter et d’attendre. La question qu’il est donc pertinente de se poser est la suivante :

Durée d'équilibre

Selon l’évolution du marché immobilier, combien d'années me faudra-t-il pour rentabiliser l’achat de ma résidence principale, c'est-à-dire ne pas perdre d’argent en cas de revente? Ou encore quel est le temps nécessaire pour rembourser tous les frais d’acquisition et éventuellement compenser une éventuelle baisse de l’immobilier?

Simulation dans le cas d'un achat immobilier pour une résidence principale

Ce graphique nous apporte la réponse à ces questions. Les résultats ont été calculés sur la base d’une mensualité constante entre les 3 hypothèses et non à montant emprunté constant. Nous voyons que pour des marchés haussiers, stables, ou très peu baissiers, il est toujours pertinent d'acheter sa résidence principale. Cependant, pour des marchés fortement baissiers sur le long terme (tendance longue), il est préférable de rester locataire.

La localisation du bien, un critère stratégique

Il est d’autant plus judicieux d’acheter sa résidence principale que de louer dans des zones dynamiques et attractives qui ont plus de probabilités de s’apprécier.

C’est-à-dire qu’il est préférable d’acheter sa résidence principale à Paris ou dans les grandes villes dans lesquelles le prix de l’immobilier a tendance à s’apprécier le plus, que dans des régions dans lesquelles le marché est moins dynamique. Je pense notamment aux villes dont les prix n’ont pas bougé voire baissé sur les 10 dernières années. Si vous faites le choix d'emprunter sur des périodes longues (25 ans) pour acheter votre résidence principale dans des zones où l'immobilier est structurellement orienté à la baisse cela n'est pas pertinent d'un point de vue strictement financier. Les notions de confort et les paramètres émotionnels relatifs à son logement doivent néanmoins être considérés pour nuancer les décisions.

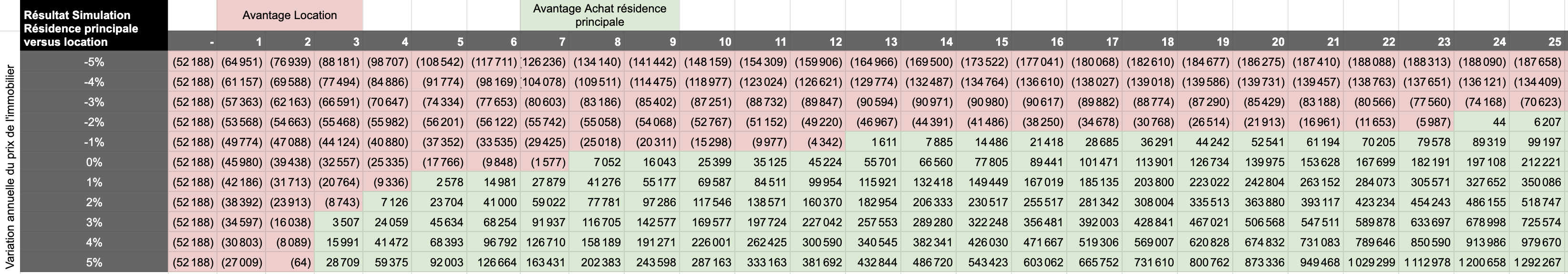

Résultats de la simulation acheter ou louer

Voici ci-dessous le format sous lequel vous pourrez voir le résultat de la première simulation. A savoir, faut-il mieux acheter ou louer sa résidence principale? Cette première simulation se trouve dans l'onglet "Résidence principale". Chaque cellule vous indique quel serait le résultat financier d'une telle opération selon le nombre d'années pour la conservation du bien et l'évolution du marché immobilier sur cette période.

Les différentes cellules représentent la somme des éléments suivants :

- Valeur de l'immobilier (selon le scénario d'évolution de l'immobilier)

- Capital restant à rembourser (varie selon le nombre d'années pour la détention du bien)

- Total cumulé des différents frais (charges de copropriété, assurance de prêt, taxe foncière)

- Frais d'agence à la revente (on suppose 3% dans cette simulation)

- Pénalité sur les intérêts d'emprunt pour le rachat de crédit (équivalent à 6 mois d'intérêts)

- Différentiel avec Loyer Payé Théorique (pour prendre en compte la différence de cash flow avec le scénario location)

- Total intérêts d'emprunt payés (varie selon le nombre d'années pour la détention du bien)

Résultat simulation acheter ou louer sa résidence principale

Le prix du confort, un paramètre personnel clé

L’immobilier est trop cher! On ne peut plus acheter à Paris! Les grandes villes sont inaccessibles pour les primo accédants!

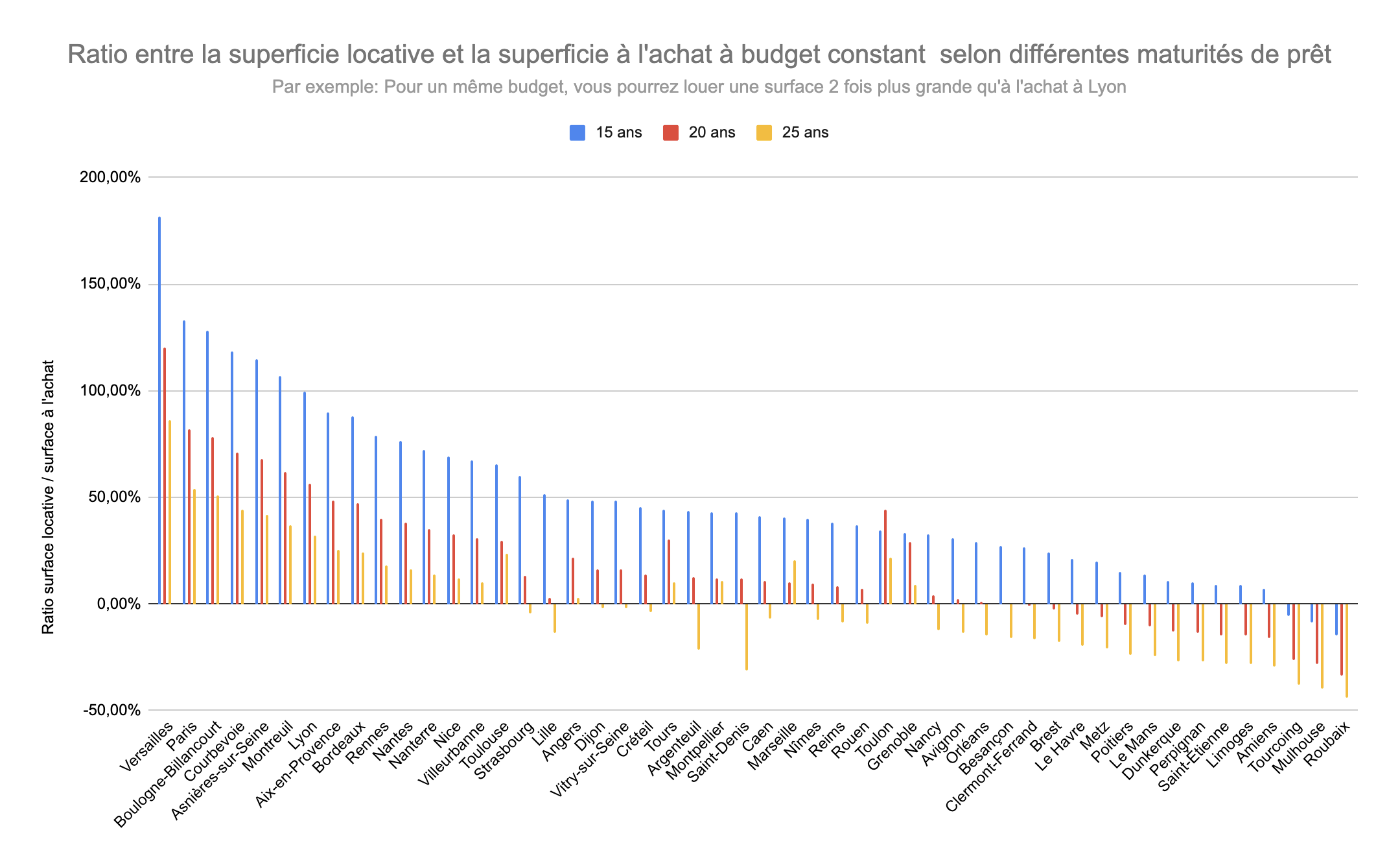

Tels sont les slogans que l’on peut entendre régulièrement. Je ne suis pas tout à fait d’accord avec ces déclarations car elles sont incomplètes. Il serait plus juste de dire qu’à périmètre constant, le montant du prêt dont les mensualités sont égales à un loyer donné, ne permet d’acheter qu’une surface plus petite.

Ce graphique ci-dessus montre la conséquence d’un achat de résidence principale par rapport à la location sur la surface de l’appartement. Donc oui, pour devenir propriétaire de sa résidence principale dans une des villes de la partie gauche de ce graphique, il va falloir se résigner à vivre dans plus petit. Ce n’est donc pas une mission impossible d’acheter à Paris mais un choix de vie.

Cela amène donc à ce paramètre très personnel propre à chacun : Quel est le prix de votre confort? Quelle est la surface minimum dans laquelle vous vous sentez confortable pour vivre?

Ne vous y trompez pas, mais cette question est d’une importance fondamentale dans la création de votre patrimoine. Ce facteur sera déterminant. J’ai moi-même commencé par une chambre de bonne et j’en garde un excellent souvenir.

ACHETER OU LOUER, LE SACRIFICE DES MÈTRES CARRÉS

Par exemple d'après le graphique ci-dessus, si vous habitez à Paris et que vous louez un appartement de 50m2, alors il vous faudra accepter d’habiter dans un appartement de 32m2 environ pour devenir propriétaire (en supposant un prêt sur 25 ans). Dans le cas où vous devenez ainsi propriétaire, vous commencez à vous constituer un capital. Certaines personnes sont prêtes à faire ce choix, d'autres préfèrent continuer à louer et ainsi jouir d’une surface plus grande. Rien de mal à cela, c’est un choix de vie personnel. Comme tous les choix dans la vie, il y a des conséquences.

Construire un patrimoine demande des efforts, des concessions, des sacrifices parfois. A vous seuls de décider du prix que vous donnerez à ce confort lié à ces mètres carrés supplémentaires que la location vous offre. Dussiez-vous commencer par une chambre de bonne à Paris. Vous initiez ainsi un cercle potentiellement vertueux pour la création de votre patrimoine.

Miser sur des stratégies de création de valeur sur le moyen / long terme

Les plus-values que vous réalisez sur votre résidence principale sont nettes d’impôts ce qui en fait une niche fiscale très intéressante. De ce fait, essayez de mettre en place une stratégie de création de valeur pour l’achat de votre résidence principale. Notamment une rénovation complète du bien, un rachat de partie commune, l’installation d’un ascenseur… Tout ce qui pourrait à terme permettre de dégager une plus-value substantielle.

Ces démarches prennent du temps, parfois même plusieurs années. Lorsque vous êtes propriétaire de votre résidence principale, le temps est moins pressant que lorsque vous faites de l’investissement locatif. La stratégie liée à l’achat de la résidence principale est de dégager une plus-value sur le moyen / long terme tout en maximisant le bonheur et le plaisir d’être “chez vous” et de se sentir bien.

Faire de l’investissement locatif

L’alternative à l’achat de la résidence principale est l’investissement locatif. Vous choisissez ainsi de rester locataire et d’utiliser votre capacité d’endettement pour acheter un bien en locatif (en direct ou via des SCPI par exemple). Ce changement de stratégie doit être attentivement étudié car il n’est pas simple à appréhender.

Tout d’abord cette stratégie d’investissement va modifier le calcul de votre capacité d’endettement. En effet, étant donné que vous restez locataire de votre résidence principale, votre loyer doit être pris en compte dans les charges récurrentes. De plus, les revenus locatifs issus de votre investissement locatif ne seront pris en compte qu’à hauteur de 70%.

Capacité de remboursement mensuel = (Salaire - Loyer RP + Revenus locatifs * 70%) * 33%

La différence par rapport à la capacité de remboursement mensuel d'une résidence principale vue précédemment dépend donc de deux paramètres essentiels :

- Le loyer de la résidence principale (RP),

- Les revenus locatifs.

Essayons-nous maintenant à un petit exercice d’abstraction. On homogénéise ces deux paramètres sous forme de ratio :

- Fraction de loyer par rapport au salaire = Loyer RP /Salaire

- Rendement locatif = Revenus locatifs annuels / Montant total de l’investissement

On suppose toujours que l’investissement est financé à 110%.

Calcul des paramètres d’équilibre loyer / rendement locatif

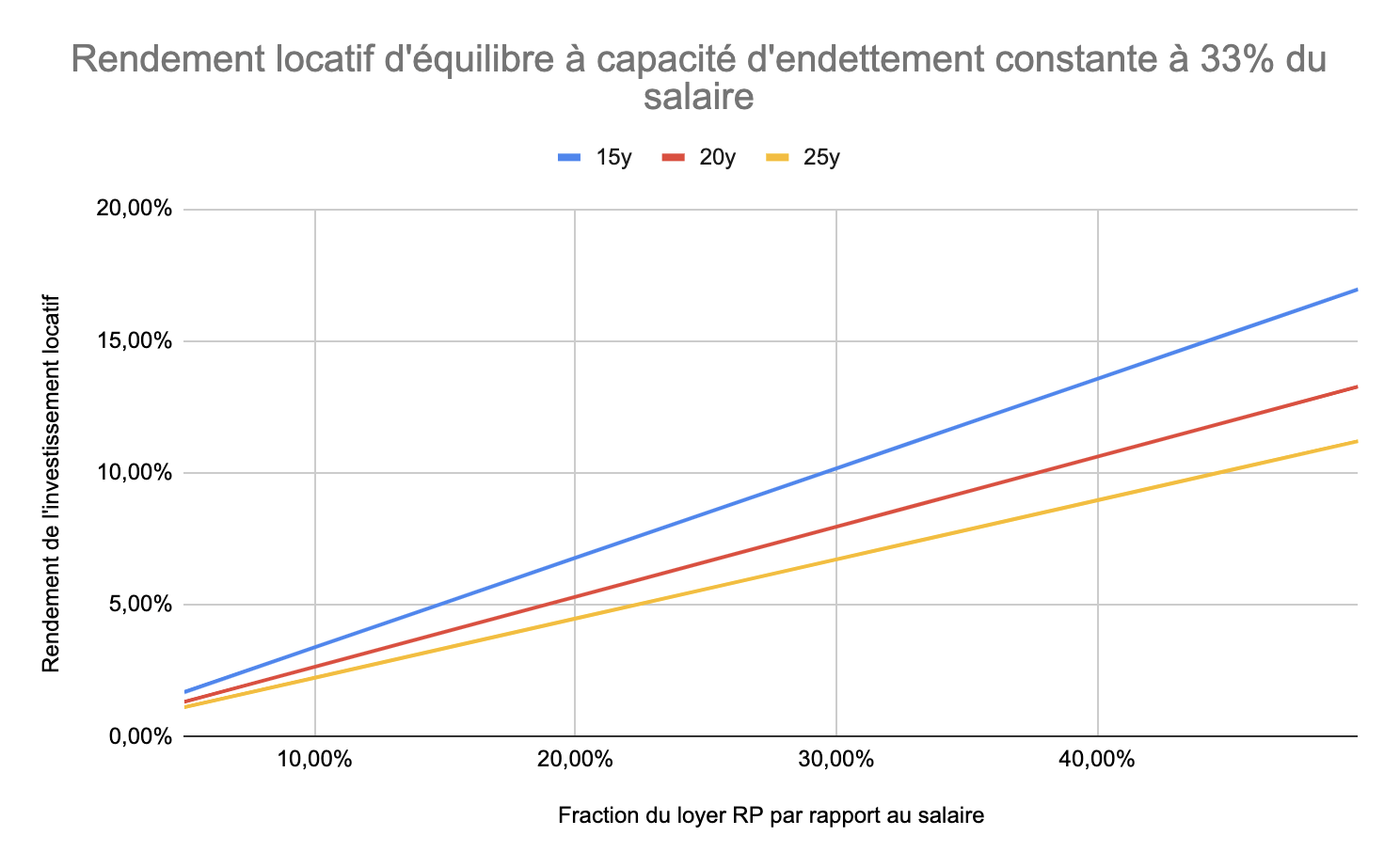

Maintenant posons-nous la question suivante qui est fondamentale pour comprendre la pertinence d’un investissement locatif par rapport à l'achat d'une résidence principale :

Quel doit être le couple (Fraction de loyer / salaire, rendement locatif) pour permettre d’obtenir la mensualité correspondante à un achat de résidence principale (salaire * 33%)?

Vous comprendrez tout logiquement que si votre loyer est très élevé proportionnellement à votre salaire, cela vous handicape dans votre capacité d’endettement. De la même façon, si votre rendement locatif est faible, la contribution de ces revenus locatifs dans le calcul de votre capacité d’endettement sera faible. Il existe donc une relation subtile entre ces 2 paramètres pour calculer cet équilibre. Je vous épargne les calculs que vous pourrez retrouver dans notre simulateur "Acheter ou Louer".

L’intérêt de l’investissement locatif à mon sens est de pouvoir vous permettre d’avoir un levier d’endettement supérieur à celui que vous pourriez avoir avec un achat de résidence principale. Ce graphique vous montre synthétiquement les conditions qu’il vous faudra réunir pour y parvenir :

- Diminuer vos charges en ayant un loyer faible

- Souscrire à des prêts immobiliers d’une maturité la plus longue possible

- Chercher des rendements locatifs les plus élevés possibles

Finalement rien de nouveau par rapport au message de nombreux “formateurs en immobilier”. C’est avant tout du bon sens mais la modélisation et la quantification de ces paramètres me semblait importante à connaître.

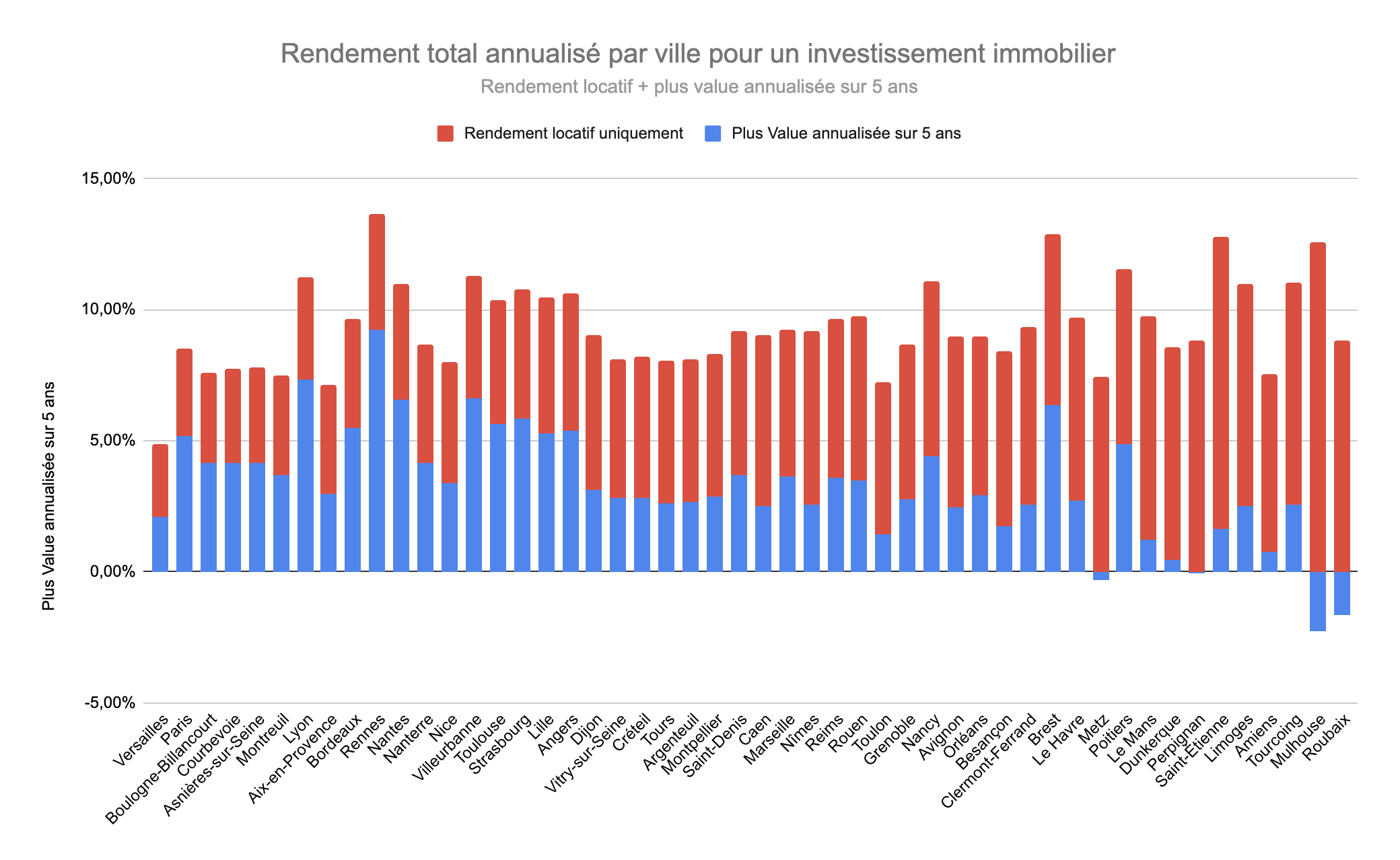

Qu’est ce que le rendement d’un actif immobilier locatif?

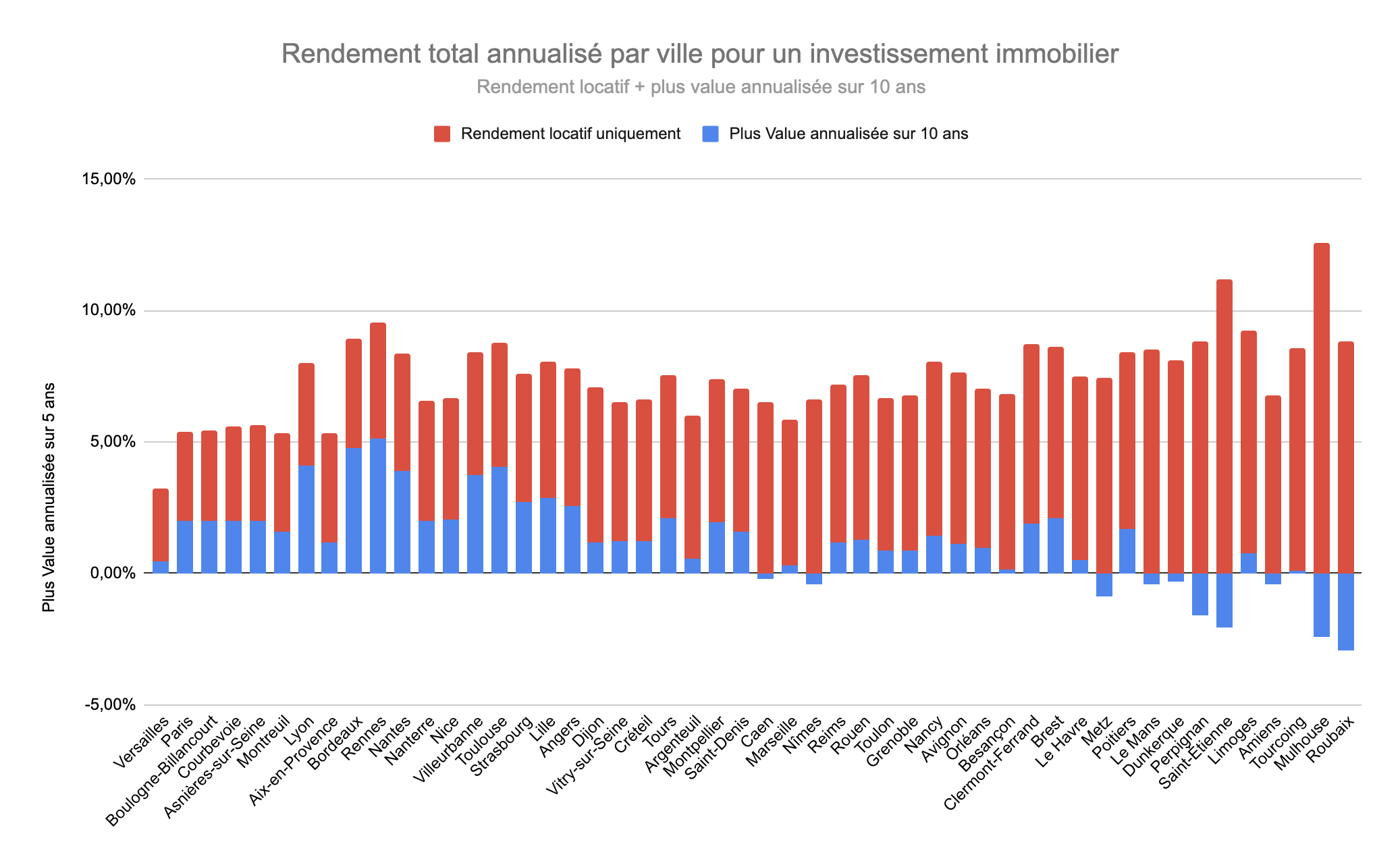

La réponse à cette question est essentielle pour savoir s'il est préférable d'acheter ou de louer. La performance d’un actif immobilier est souvent caractérisée par de nombreux investisseurs par le rendement locatif. C'est-à-dire par les cash flow réguliers que peuvent rapporter un tel investissement. Ce biais cognitif a tendance à négliger le potentiel de plus-value d’un investissement dans la pierre. Les graphiques ci-dessous vous montrent l’impact de la plus-value dans le calcul du rendement total annualisé pour les principales villes de France. Les calculs ont été réalisés en analysant les deux cas, plus-value sur 5 ans et plus-value sur 10 ans.

Lorsque le paramètre plus-value est pris en compte, cela change la perspective de rentabilité d’un investissement locatif. En effet, l’écart de rendement entre les villes a tendance à se résorber lorsque l’on regarde le rendement total.

Une analyse comparable pour les départements français est disponible dans le simulateur d'investissement immobilier. Les données se trouvent dans l'onglet "Prix Départements".

Biais structurel induit par le mode de calcul des banques

La fiscalité des plus-values

Cette dichotomie plus-value / rendement locatif n’est pas une fonction symétrique. La fiscalité tout d’abord n’est pas la même. La plus-value n’est pas imposable pour une vente de résidence principale. Pour la vente d’un bien locatif, la plus-value est imposable et l’imposition elle-même est dépendante du temps de détention. L'exonération sera totale au bout de 30 ans. Selon le mode de location (location nue, LMNP…) ou de détention (SCI IR, SCI IS) l’imposition des loyers sera également différente.

Méthodologie de calcul

Un second facteur aux conséquences moins évidentes est la prise en compte d’un investissement locatif de la part des banques. En effet, les banques raisonnent sur la base des “cash flow” générés par un investissement locatif. Elles ne prennent ainsi pas en compte la plus-value éventuelle du bien dans leurs calculs de ratio d’endettement. Le système du rechargement du crédit hypothécaire qui permettait de prendre en compte la plus-value latente d’un bien immobilier n’est plus possible depuis 2014. Après les déboires de la crise des subprimes, cette capacité de “rechargement” a été montrée du doigt dans les responsabilités de la crise immobilière aux Etats Unis.

Les méthodologies de calcul des leviers d’endettement pour les particuliers ont un impact indéniable sur les prix de l’immobilier. Il est cependant très complexe de les quantifier. Ma conclusion tout à fait personnelle sur ce point, est que le mode de calcul tel qu’il est réalisé par les banques en France, à savoir prendre en compte 70% des revenus locatifs a encouragé les investisseurs particuliers à investir dans les villes à fort rendement locatif (les villes sur la droite du graphique). Cette méthode de calcul a pu modifier (sensiblement?) les prix de l’immobilier dans ces villes. Ne jamais oublier que le crédit est le facteur le plus important dans la dynamique des prix immobiliers.

Hausse structurelle et hausse conjoncturelle

De nombreux “coach” immobilier encouragent leurs clients à investir dans des villes à très haut rendement. Je ne peux m’empêcher de me poser la question de l’impact sur les prix que peut avoir cette liquidité induite. Ces décisions d’investissement sont motivées par la volonté d’avoir des cash flow importants pour pouvoir emprunter encore plus par la suite. L’explication de toute cette stratégie trouve son origine dans la méthodologie de calcul du ratio d’endettement des banques.

Je pense donc qu’une partie non négligeable de la hausse (ou du maintien des prix) de nombreuses villes en France (droite du graphique) ne doit son salut qu’à la méthodologie de calcul des banques. On peut qualifier cette hausse de structurelle car dépendante d’une méthodologie identifiée (présumée).

A l’inverse, la hausse des villes telles que Paris, Versailles, Lyon… pourrait être qualifiée de conjoncturelle car influencée majoritairement par l’activité économique. A choisir je préfère être exposé à une hausse conjoncturelle que structurelle. On peut supposer que la hausse de certaines villes peut apparaître plus fragile voire artificielle que d’autres. Je me demande d’ailleurs si ces analyses sont faites au niveau des caisses de cautionnement hypothécaires car cela pourrait éventuellement représenter un risque important de solvabilité.

Analogie avec l'investissement en bourse

Le parallèle peut être fait avec l’investissement en bourse. Certains investisseurs préfèrent investir dans des valeurs à gros dividendes plutôt que sur des valeurs à croissance. La différence étant que ce choix n’est pas initié par une méthodologie de capacité d’endettement...

Résultat comparatif résidence principale investissement locatif

Afin de pouvoir comparer les deux situations de façon pertinente il est important de normaliser les deux scénarios. Nous allons donc comparer à mensualités de remboursement identiques. C'est-à-dire que nous allons choisir un point sur la courbe d’équilibre que nous avons présentée plus haut (celle à 33% du salaire).

Méthodologie

Scénario résidence principale

Il est possible de modifier la durée d’emprunt ainsi que les taux. Les calculs sont réalisés pour différentes évolution du marché immobilier (de -5% annuel à +5% annuel). On fait l’hypothèse forte que l’évolution du marché est linéaire année après année.

NB: Afin de déterminer d’autres scénarios d’évolution du marché, il serait tout à fait possible de faire des simulations de Monte Carlo mais on va rester dans une approche simple pour cet article.

Le calcul est similaire a celui réalisé précédemment pour l'analyse du cas acheter ou louer.

Scénario investissement locatif

La modélisation est un peu plus complexe que pour la résidence principale car il faut prendre en compte les mêmes paramètres que précédemment plus:

- Le rendement locatif

- Le loyer de la résidence principale

- La taxation de la plus-value

- L’augmentation du loyer que l’on paye pour sa résidence principale. Ce paramètre est estimé à 50% de l’évolution du prix de l’immobilier.

- L’évolution des loyers que l’on perçoit de l’investissement locatif (également fixé arbitrairement à 50% de l’évolution du prix de l’immobilier)

Une fois tous ces calculs réalisés il est possible de comparer quel choix est le plus pertinent en termes de création de patrimoine après le nombre d’années de votre choix.

Formule de calcul pour l'investissement locatif

Les différentes cellules du scénario de calcul de l'investissement locatif représentent la somme des éléments suivants:

- Valeur de l'immobilier (selon le scénario d'évolution de l'immobilier)

- Capital restant à rembourser (varie selon le nombre d'années pour la détention du bien)

- Total cumulé des différents frais (charges de copropriété, assurance de prêt, taxe foncière)

- Total cumulé des revenus locatifs

- Frais d'agence à la revente (on suppose 3% dans cette simulation)

- Impôt sur la plus-value immobilière (la plus-value éventuelle est soumise à taxation pour les investissements locatifs)

- Pénalité sur les intérêts d'emprunt pour le rachat de crédit (équivalent à 6 mois d'intérêts)

- Loyer Payé pour sa résidence principale

- Total intérêts d'emprunt payés (varie selon le nombre d'années pour la détention du bien)

Vous pouvez si vous le souhaitez modifier les paramètres du modèle pour votre situation personnelle.

Présentation des résultats pour un exemple

Voici les paramètres choisis dans cet exemple :

Les résultats se présentent sous la forme d’un tableau comme ci-dessous dans l'onglet "investissement locatif".

Résultat comparatif résidence principale versus investissement locatif

Les valeurs correspondent à la différence de patrimoine entre un investissement locatif et une résidence principale. Le code couleur vous indique lequel est préférable selon les hypothèses retenues (évolution du marché immobilier et nombre d’années pour la conservation du bien).

L’absence de taxation de la plus-value sur la résidence principale permet après quelques années de sur-performer l’investissement locatif sur des scénarios de hausse de l’immobilier.

Ces résultats confirment la pertinence d’utiliser sa capacité d’endettement pour acheter sa résidence principale dans un endroit à fort potentiel d’appréciation. Si l’on habite une région dans laquelle le marché immobilier est atone (pour ce qui est de l’appréciation des biens) il est plus intéressant d’utiliser sa capacité d’endettement pour faire un investissement locatif. Comme vous pouvez le constater, la problématique d'acheter ou de louer n'est pas symétrique.

Ne pas oublier que ces conclusions sont valables pour une capacité d’endettement identique entre les 2 scénarios.

Solution hybride, acheter sa résidence principale ET faire de l’investissement locatif

La dernière option consiste à combiner les deux précédents scénarios. Il s’agit d’utiliser une partie de la capacité d’emprunt pour acheter une résidence principale et d’utiliser la partie restante pour réaliser un investissement locatif. Cette solution permet de combiner de nombreux avantages. Le point d’ombre étant cette notion de confort qui est propre à chacun. En effet, la variable d'ajustement réside dans les mètres carrés auxquels il vous faudra renoncer dans votre résidence principale.

Cette solution hybride n’est donc pas accessible à tous car un seuil minimum de salaire sera nécessaire. Cette solution peut éventuellement s'envisager en deux étapes comme par exemple racheter une résidence principale tous les X années et louer le bien précédent et ainsi développer son patrimoine.

Je pense que cette stratégie est la plus pertinente pour ceux qui souhaitent utiliser l’immobilier pour développer rapidement leur patrimoine tout en minimisant certains risques. Gilles Grimm, l’investisseur immobilier à succès a utilisé cette méthode notamment.

Le simple fait de réaliser un investissement locatif a une vertu indéniable qui est le facteur apprentissage. Quoi que l’on en dise, investir n’est pas simple et mieux vaut commencer progressivement pour apprendre. Les erreurs ne pardonnent pas dans l’immobilier surtout si vous devez revendre dans la précipitation.

Un choix qui augmente votre capacité d'emprunt

Par construction le choix de cette solution hybride augmente mathématiquement votre capacité d’emprunt. Vos revenus locatifs viennent s’ajouter à vos autres revenus. Il n’y a plus de loyer comme charge récurrente.

Capacité de remboursement mensuel = (Salaire + Revenus locatifs * 70%) * 33%

Cette capacité d’endettement additionnelle n’est pas prise en compte dans les résultats de la modélisation. Dans la réalité c’est un levier puissant pour ceux qui souhaitent réaliser plusieurs opérations d’investissement locatif successives dans des projets à fort rendement locatif. C’est une façon de démultiplier sa capacité d’endettement.

Voici ci-dessous les résultats de la simulation avec les paramètres suivants :

Résultat simulation acheter et louer scénario hybride

Sans trop de surprise ce scénario est le plus favorable financièrement pour ce jeu de paramètres. Cela s'explique notamment par le fait que c'est le scénario qui vous demandera le plus d'effort de renoncement sur votre résidence principale. En effet, pour mettre en place cette stratégie, cela nécessite d'allouer au remboursement de votre résidence principale une part idéalement la plus faible possible de votre capacité d'endettement. Cela implique donc de "sacrifier" des mètres carrés de sa résidence principale pour développer vos investissements locatifs.

Conclusion

Votre capacité d’endettement est un véritable actif qu’il est judicieux d’utiliser à son maximum. Même en cas de marché immobilier baissier (sauf cas extrêmes), il existe une durée d’équilibre qui permet de rentabiliser un achat immobilier.

La puissance de l'effet de levier immobilier

La capacité d’endettement qu’il est possible d’obtenir avec son salaire est l’effet de levier le plus précieux. En effet, cet endettement n’est pas dépendant des variations de prix de l’immobilier sous-jacent. On parle d’endettement sans “Marked to market” à l’inverse d’un effet de levier par nantissement ou par l’utilisation de produits dérivés (contrats futures par exemple). Un article dédié aux différents outils permettant de se créer de l’effet de levier sera écrit prochainement. Cette capacité d'endettement étant limitée elle doit être utilisée judicieusement.

Finalement le choix entre acheter ou louer votre résidence principale dépendra de votre situation personnelle. Quel niveau de confort souhaitez-vous pour votre résidence principale? Quel temps êtes vous prêt à consacrer à trouver et gérer un investissement locatif? Pensez-vous pouvoir obtenir les rendements locatifs d’équilibre correspondant à votre situation?

Un achat immobilier doit se faire dans une perspective de long terme.

Acheter ou louer ? De nombreux paramètres à prendre en compte

Fiscalement il est plus intéressant de privilégier un achat de résidence principale dans une ville à faible rendement mais potentiel d’appréciation important. Ainsi, toute la plus-value sera défiscalisée en cas de revente. A l’inverse il faudra privilégier l'investissement dans des biens à fort rendement locatif pour maximiser la capacité d’endettement et la fiscalité. Ce sont les grandes tendances qui ressortent des simulations. La fiscalité sur la plus-value immobilière a un impact important sur les choix optimaux dans un marché haussier.

Accéder au simulateur immobilier "Acheter ou Louer".

Acheter ou louer... la modélisation précise d’une telle problématique n’est pas simple comme vous avez pu le constater. C’est un problème à variables multiples. Néanmoins, cela doit vous permettre de rationaliser vos choix quant à l’utilisation pertinente de votre capacité d’endettement. Il est très facile de voir si l’utilisation de votre capacité d’emprunt est justifiée pour des investissements tels que défiscalisation (Pinel, Denormandie) ou SCPI par exemple. Les rendements locatifs peuvent être estimés facilement même en intégrant l’avantage fiscal. Ces simulations vous permettent également de voir l'impact de vos critères de confort (au travers du nombre de mètres carrés) sur vos capacités d'endettement.