Description et analyse d'une stratégie d'arbitrage sur le Bitcoin entre le fonds Grayscale et les contrats futures

Niveau technique de l'article : Difficile

Stratégie d'arbitrage sur le Bitcoin avec objectif 10% de rendement

Un Milliard investi sur le Bitcoin depuis le début de l'année!

Crypto Twitter

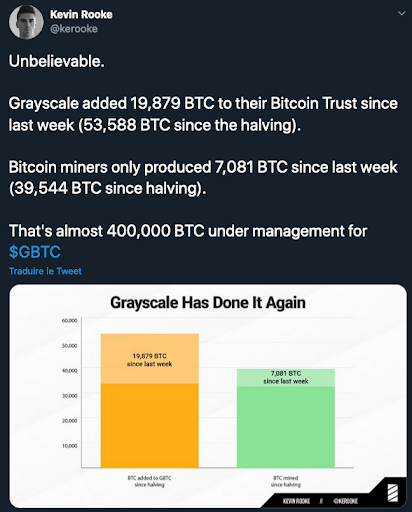

Si vous faites partie des adeptes du crypto Twitter - la communauté Bitcoin sur cette plateforme - (CT pour les intimes), vous avez sans aucune doute vu passer des tweets évoquant les achats de nouvelles parts du fonds Grayscale Bitcoin dépassant la quantité de Bitcoins minés sur la période.

En voici quelques uns :

Analyse détaillée de ces Tweets et de leur signification

Comme vous le savez certainement, les Bitcoins sont émis selon un protocole connu. Chaque fois qu'un nouveau bloc est trouvé, le mineur de ce dernier se rémunère par une création monétaire ex-nihilo. Aujourd'hui 12.5 nouveaux Bitcoins sont ainsi créés toutes les 10 minutes.

La quantité de Bitcoin émise est divisée par deux tous les 4 ans environ (tous les 210 000 blocs pour être exact). L'émission a donc commencé par 50 BTC toutes les 10 minutes entre 2009 et 2013, pour tomber à 25 puis 12.5 à ce jour (on parle de halving, division par 2).

Chaque jour, il y a donc environ 1800 Bitcoins nouveaux qui sont créés.

L'idée simple de ces tweets est donc que si la quantité de dollars servant à acheter des bitcoins est supérieure à la quantité de bitcoin émis, alors il y a clairement une pression acheteuse sur l’actif. Ce qui aura tendance donc à faire monter le prix du Bitcoin. Ceci est tout à fait logique et il ne s’agit ici que d’offre et de demande. Mais il existe des subtilités comme nous allons vous l'expliquer.

Le fonds Grayscale

Regardons un peu plus en détail ce fonds Grayscale:

Ce fonds domicilié aux Etats Unis est aujourd'hui le leader de ce marché avec un encours sous gestion de plus de 3.5 milliards de dollars. Son objectif est simple : vous donner la performance du Bitcoin par l'intermédiaire d’un titre équivalent à une action. Vous n'avez donc pas à vous embêter avec un wallet pour stocker vos Bitcoins. Les investisseurs peuvent donc acheter et revendre des parts de ce fonds sur un marché organisé, comme ils le feraient avec une action. C'est un produit qui s'avère donc très intéressant car très pratique pour les investisseurs.

Acheter des parts du fonds Grayscale pour initier la stratégie d'arbitrage sur le Bitcoin

Il existe deux manières d’acheter des parts de ce fonds : directement dans le marché ou auprès de l'émetteur qui va créer de nouvelles parts

Création de nouvelles parts du fonds Grayscale

Dans le second cas, vous pouvez acquérir les parts à leur valeur théorique (on parle de "NAV" ou "Net Asset Value"). En l'occurrence, la NAV de ce fonds est le prix du Bitcoin moins les frais de gestion du fonds.

Cependant, cette opération n’est pas accessible à n’importe qui. Il faut pour cela disposer d'accès spécifiques et d’une taille suffisante (50.000 dollars au minimum requis). Et plus important encore, ces parts nouvellement créées sont soumises à ce qu’on appelle une lock-up period. C’est à dire que vous ne pouvez pas les vendre avant 6 mois. Pour le fonds Ethereum, la lock-up période est même d’un an.

Achat directement dans le marché (marché secondaire) des parts de fonds Grayscale

Si vous achetez des parts de ce fonds directement sur le marché, vous subissez les lois de l’offre et de la demande. Ainsi, il se peut que vous achetiez ces parts plus cher que leur valeur théorique. Et d’ailleurs, c’est exactement ce qui se passe la plupart du temps.

Le graphique ci-dessous représente la prime que vous allez payer si vous achetez les parts de fonds sur le marché.

Prime historique du fonds Grayscale

A l’heure où j'écris ces lignes, en achetant des parts du fonds Grayscale sur le marché libre, vous payez vos Bitcoins environ 9% plus cher que leur valeur réelle! Cette surprime a même dépassé les 120% lorsque le prix du Bitcoin atteignait 20.000$ fin 2017!

Cet écart est donc considérable et s’explique en grande partie par le fait que les parts de fonds sont rares, notamment à cause de leur période de lock-up.

Un stratégie d'arbitrage sur le Bitcoin potentiellement très profitable

Il y a donc un trade potentiellement très intéressant à réaliser ici. Décomposons le trade étape par étape.

Supposons que nous ayons à notre disposition, 1 millions de dollars et que le cours du Bitcoin soit à 10,000$ pour simplifier les calculs.

Avec ce million, vous contactez Grayscale et leur demandez la création de nouvelles parts. Pour se couvrir, Grayscale va acheter des Bitcoins sur le marché. Et de votre côté, vous vous retrouvez donc avec une exposition longue au Bitcoin.

Pour annuler cette exposition, il existe plusieurs solutions :

- Vendre des Bitcoins pour 1M$ (valable seulement si vous en détenez déjà)

- Vendre des contrats futures sur le Bitcoin.

C’est cette deuxième solution qui va permettre d’augmenter ses profits. En effet, les futures Bitcoin à échéance 6 mois, c'est dire fin décembre cotent aujourd’hui environ 2% au dessus du cours du sous-jacent. Soit environ 200$ si on prend un cours du Bitcoin à 10,000$.

En achetant les parts de fonds et en vendant les futures décembre 2020, vous avez donc annulé votre exposition aux variations de cours du Bitcoin.

Au bout de 6 mois, c’est à dire à l'échéance de la période de lock-up, vous avez le droit de revendre vos parts de fonds.

Supposons qu'à cette échéance, la prime soit la même qu'aujourd'hui, à savoir 9%.

Il vous suffit de revendre vos parts de fonds sur le marché et en même temps racheter vos futures décembre.

La caractéristique d’un contrat future est que l’on sait qu'à l'échéance, le prix de ce dernier sera exactement égal aux prix du Bitcoin à ce moment là.

Rentabilité de cette stratégie d'arbitrage sur le Bitcoin

Si j’ai donc bien préparé mon coup, je peux avoir un profit de 9% sur mes parts de fonds.

- -1% de frais de gestion (les frais sont de 2% par an et donc 1% sur 6 mois)

- +2% sur ma couverture en future

Cela fait donc un profit potentiel de 8% + 2% = 10% sur 6 mois peu importe la variation du cours du Bitcoin.

Evidemment, j’ai fait l'hypothèse que la prime des parts du fonds sur le marché allait rester de 9%. Rien ne nous garantit que ce sera bien le cas et il est possible que cette prime soit aussi négative. Auquel cas, vous pourriez souffrir de pertes.

Autre chose à prendre en considération, lorsque vous vendez des futures sur un marché, il vous faut apporter du collatéral, que ce soit en dollar ou en Bitcoin en fonction du marché de futures que vous choisissez. Si vous acceptez un levier de 2 par exemple, il vous faudra mettre en collatéral 500,000$ pour pouvoir vendre vos futures.

Le montant total de l'opération ne sera donc pas de 1M$ mais de 1.5M$. Cela fait ainsi baisser le rendement de 10% à 6%.

La véritable origine de cet engouement pour le fonds Grayscale est cette stratégie d'arbitrage sur le Bitcoin

Ce trade plutôt simple est ainsi le véritable moteur de tous ces investissements sur le fonds Grayscale. A chaque fois qu’un investisseur institutionnel (dans ce cas, il s’agira de hedge funds) achète des parts du fonds, il vend en même temps des contrats futures sur le Bitcoin pour un montant équivalent. La pression acheteuse sur le Bitcoin est donc annulée par l'opération de couverture sur les contrats futures.

Ces opérations représentent la majorité du notionnel nouvellement investit dans ce fonds. L’impact de ces centaines de millions sera donc probablement très limité.