Comment devenir riche et atteindre l'indépendance financière? Créer votre stratégie pour devenir millionaire et libre financièrement

Les concepts d'indépendance et de liberté financière vous intéressent. Vous avez pris la décision de prendre vos finances et votre patrimoine en main. Sage décision! Mais par où commencer? Il est important au préalable de vous fixer des objectifs quantitatifs mais aussi qualitatifs. Avant de commencer à vouloir courir vers vos objectifs fraîchement établis, intéressons-nous d'abord au point de départ. Avant de prendre une direction, il est important de savoir où l’on se trouve.

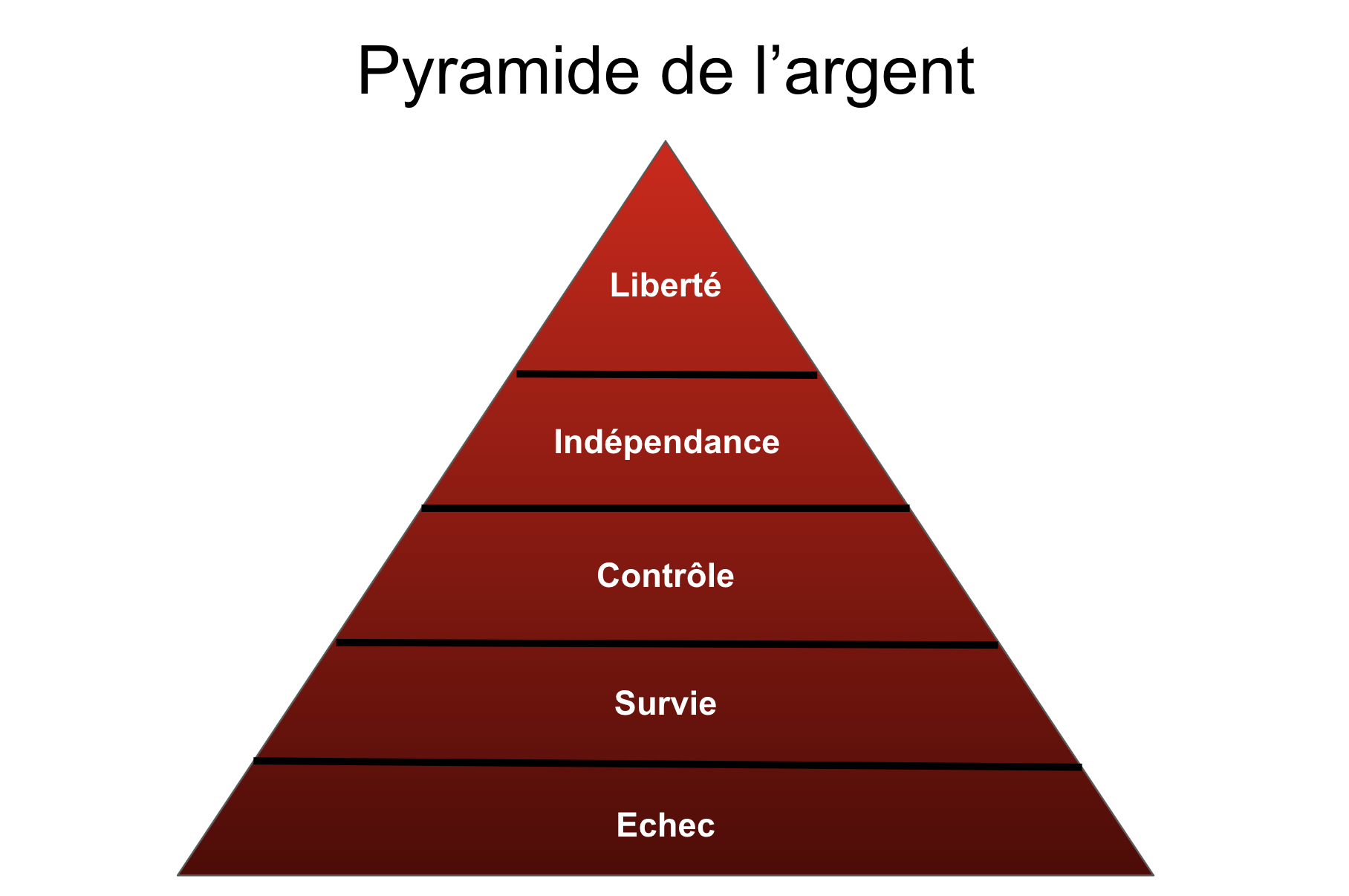

La pyramide de l’argent: De l'echec à la liberté financière

Nous estimons que la richesse s’établit selon 5 niveaux de la même façon que la pyramide de Maslow. Ces niveaux se caractérisent non pas par un seuil quantitatif mais plutôt qualitatif.

Pyramide de la richesse

Echec

Ce niveau est le plus bas dans la pyramide de l’argent. Les personnes se trouvant dans cette catégorie ne peuvent pas subvenir à leurs besoins par elles-mêmes. Elles sont dépendantes des aides de l’Etat, de leur famille ou d’associations (Restos du cœur, soupe populaire) pour leurs besoins élémentaires (manger, se loger…). La notion de liberté n’existe qu’à la marge puisque leur vie dépend entièrement de tierces personnes.

Survie

De nombreux travailleurs pauvres appartiennent à cette catégorie mais pas seulement. On y trouve des personnes ayant des salaires confortables mais qui ne contrôlent absolument pas leurs dépenses. Croulant sous les mensualités de crédits consommation, d’abonnements inutiles et victimes d’un niveau de vie supérieur à leurs moyens.

Contrôle

Vous gagnez bien votre vie et vivez confortablement. Bien souvent propriétaire de votre résidence principale et disposant d’une certaine épargne “classique” (assurance vie, PER, Livret A…). Vous contrôlez vos dépenses et disposez d’une capacité d’épargne. Vous vous faites plaisir raisonnablement (achats raisonnés) et partez régulièrement en vacances. Cependant plus de 90% de vos revenus proviennent de votre salaire uniquement. Un accident de la vie (licenciement, chômage de longue durée, divorce…) peut alors très rapidement faire fondre l’épargne que vous aviez de côté et vous faire descendre au niveau survie de la pyramide.

Indépendance financière

Vous disposez de sources de revenus multiples et passives (revenus locatifs, dividendes, royalties, intérêts…), en plus de votre salaire éventuel. Vos dépenses sont maîtrisées et correctement anticipées. Vous ne ne dépendez pas de votre salaire pour vivre et pour subvenir à vos besoins. La retraite telle qu’elle vous est promise par le système n’est pas une source de revenus sur laquelle vous comptez mais un bonus éventuel. Vos sources de revenus ne dépendent en aucun cas de l’Etat. Vous pouvez disposer du temps comme vous le souhaitez et vous lancer dans un projet entrepreneurial sans contrainte financière. La perte de votre salaire n’a que peu d’impact dans votre façon de vivre au quotidien. Vous avez ainsi atteint le palier de l’indépendance financière.

Liberté financière

La liberté financière est très souvent le Graal tant convoité. Il ne concerne qu’une infime minorité de la population. A ce niveau, l’intégralité de vos revenus ou presque est générée de façon passive grâce à des investissements. Vous profitez d’un niveau de vie élevé pour ne pas dire fastueux. Votre patrimoine continue de croître plus vite que les dépenses engendrées par votre train de vie, même important. La liberté est totale et l’argent n’est plus un paramètre de contrainte pour vivre comme vous le souhaitez. La résilience de vos revenus passifs vous permet de passer votre temps à voyager ou vivre vos passions sans problème.

Construire sa stratégie vers la liberté financière

Identifier son point de départ

La première question à laquelle vous devez répondre avec la plus grande honnêteté envers vous-même est de savoir à quel niveau de la pyramide vous vous situez aujourd’hui. Inutile de vous demander vers quel niveau vous souhaitez évoluer car tout être humain normalement constitué ambitionne un mouvement vers le sommet de la pyramide.

Ainsi, vous pouvez faire une analyse rapide :

- De combien de sources de revenus disposez-vous?

- Quel pourcentage votre salaire représente-t-il de vos revenus?

- Quelle est votre dépendance vis-à-vis de l’Etat (retraite, aides diverses…)

- Quel serait votre état d’esprit si vous perdiez votre travail?

Selon vos réponses, vous pourrez très facilement vous situer dans la pyramide.

Comment évoluer vers l’indépendance financière

Pas question de compter sur un quelconque héritage ou bien sur la chance. Il n’y a que 2 chemins que je connaisse pour y arriver:

- L’investissement

- L’entrepreneuriat

L'entrepreneuriat étant une véritable vocation, cela ne s’adresse pas à tout le monde. Aussi nous nous focaliserons sur l’investissement. Même si vous souhaitez vous lancer dans l’entrepreneuriat pour construire votre indépendance financière, ne négligez jamais l’investissement. En tant qu’entrepreneur, vous aurez à gérer un capital. L’allocation efficiente du capital est une condition sine qua non au bon développement d’une entreprise.

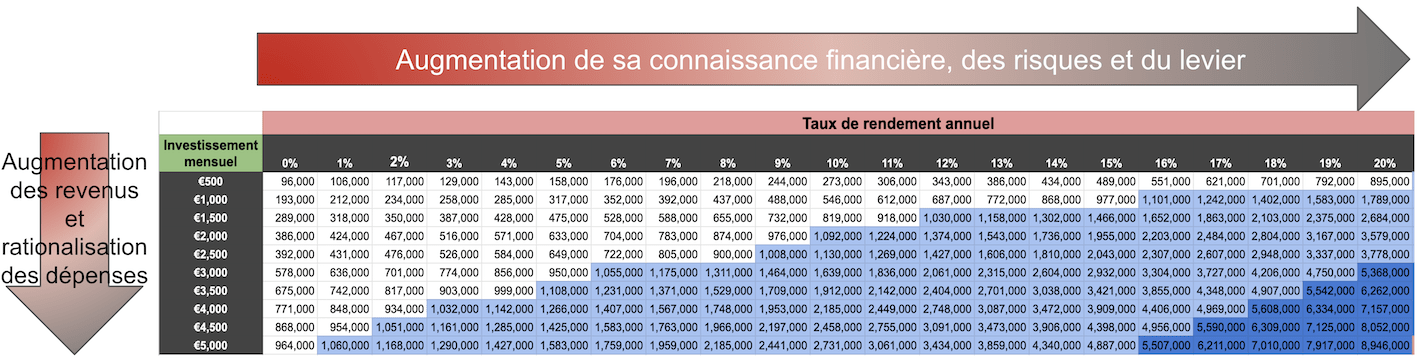

Ce tableau ci-dessous illustre les deux facteurs importants qu’il va vous falloir comprendre et maîtriser. Pour augmenter vos sources de revenus passifs il va vous falloir augmenter votre patrimoine et donc s’intéresser à vos investissements.

Stratégie de création de richesse

Premier facteur :

Augmenter le taux de rendement de vos investissements au fur et à mesure que vous augmentez votre éducation financière afin de parfaitement comprendre et maîtriser vos risques. L’utilisation pertinente du levier vous permettra d’atteindre des niveaux de rendement supérieurs à condition de bien en comprendre les risques.

Deuxième facteur :

Augmenter les revenus issus de votre travail tout en gardant un niveau de vie constant au maximum afin de rediriger les surplus de revenus directement dans l’épargne. Rationaliser au maximum toutes vos dépenses superflues. L'augmentation de votre capacité d’épargne passe inexorablement par la combinaison de l'augmentation de vos revenus et la maîtrise voire la baisse de vos dépenses si possible.

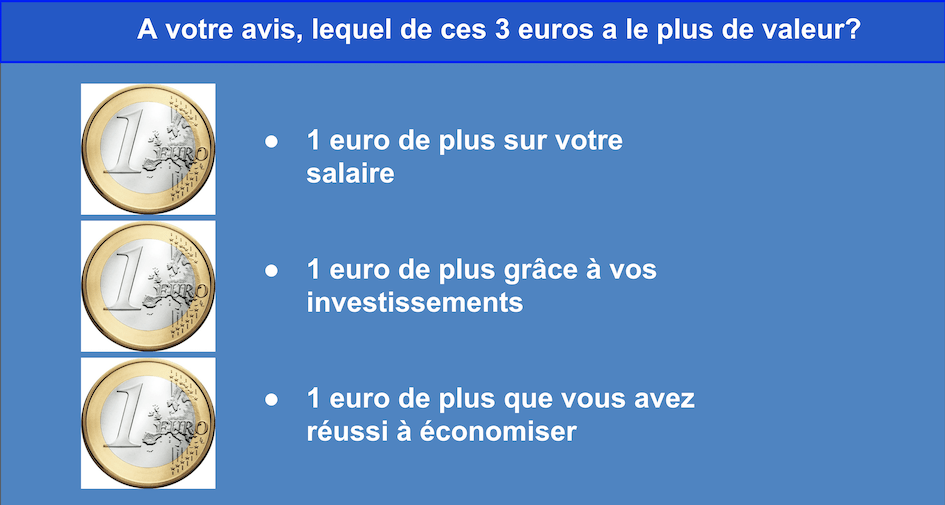

L’histoire des 3 petits euros

Vous allez comprendre dans ce paragraphe un point essentiel sur l’accumulation de valeur et ses conséquences sur votre patrimoine. Que vous inspire l’image ci-dessous et que répondriez-vous à la question?

Comparaison des 3 petits euros

La bonne réponse est sans équivoque la 3ème option, soit l’euro que vous économisez. L’euro le plus précieux est celui que vous ne dépensez pas. L’explication est la suivante, lorsque vous percevez un euro de plus sur votre salaire, vous allez devoir payer des cotisations sociales et impôts sur le revenu sur ce nouveau revenu. Par conséquent, cet euro de salaire en plus se traduira en réalité par beaucoup moins dans votre poche (cela dépend de votre niveau d’imposition bien entendu).

Le choix intermédiaire est l’euro supplémentaire que vous percevez grâce à vos investissements de par le plafonnement de la fiscalité avec le prélèvement forfaitaire libératoire de 30%.

Enfin, l’euro que vous économisez sur vos dépenses est d’une valeur imbattable. Par comparaison il correspond à 1/(1-cotisations salariales-TMI). Soit pour un niveau de cotisation salariale de 20% et un Taux Marginal d’Imposition de 30% par exemple, chaque euro économisé correspond à 2 euros de salaire en plus.

Réduire la distance entre vous et vos investissements

Un point très souvent négligé lorsque l’on fait un placement est l’analyse méticuleuse de l’ensemble des frais que vous payez. Même si des efforts de transparence ont été faits ces dernières années de la part des différents intermédiaires, beaucoup reste à faire. Dans une logique d’optimisation de votre patrimoine, vous allez devoir apprendre soit à négocier ces frais soit à les éliminer. L’idée est de réduire au maximum la distance qui vous sépare de l’investissement final.

Par exemple, lorsque vous investissez dans une SCPI au travers d’une assurance-vie, imaginez le millefeuille de frais que cela représente. Les frais qui vont être prélevés devront pouvoir payer la société d’assurance, la banque éventuellement ou le conseiller, la société gérant la SCPI…

Avec les taux bas imposés par la BCE, les structures de frais telles qu'elles sont pratiquées par les banques deviennent disproportionnées devant les quelques miettes qu’il reste à l’investisseur final. Le business modèle des banques est en train de changer progressivement (notamment chez BNP), pour mettre en place un nouveau service de conseil payant qui sera je l’espère dans le but de créer plus de valeurs pour les clients.

Le conseil indépendant et créateur de valeur ne peut qu’être payant. Lorsque vous ne payez pas le conseil, la rémunération des intermédiaires est très souvent très obscure puisqu’elle est “cachée” dans les produits qui vous sont vendus. Ce biais joue inexorablement en défaveur de l’investisseur final.

Nous avons l'ambition d’être cette Fintech créatrice de valeur pour les investisseurs mais aussi pour les intermédiaires financiers (notaires, comptables, banques, CGP, Assurances…) afin de proposer un nouveau service de conseil centré sur la création de valeur pour les clients. Nous pensons que l’écosystème financier doit changer et s'adapter aux nouvelles contraintes et attentes des investisseurs.

Conclusion

La première étape dans votre chemin vers l’indépendance financière doit être la maîtrise stricte de vos dépenses. Plus vous appliquez de rigueur sur ce point, plus le chemin sera rapide. Voilà d’où émergent les courants de pensées des frugalistes ou mouvement FIRE (Financially Independant Retire Early).

L’approche que nous proposons au travers de la plateforme d’aide à la gestion de votre patrimoine que nous développons s’articule en 3 étapes :

- Analyse et rationalisation de vos dépenses et de votre budget

- Analyse de votre patrimoine et de vos objectifs

- Adaptation de l'éducation financière selon votre niveau et vos choix pour la construction autonome de votre patrimoine optimisé en ligne avec vos objectifs